بانک مرکزی در حالی بر تداوم انتشار اوراق گواهی های خاص تاکید دارد که بسیاری آن را عاملی برای تحمیل تورم در آینده می دانند و بر این باورند که این تصمیم بانک مرکزی خیلی در جمع آوری نقدینگی از دست مردم کارساز نیست.

اقتصادآنلاین-احمدرضا مسعودی: دستورالعمل انتشار گواهی سپرده خاص با نرخ سود علیالحساب بانکی ۳۰ درصد سالانه (پرداخت سود ماهانه) از سوی بانک مرکزی در نهم بهمنماه امسال به شبکه بانکی ابلاغ شد و با استقبال مناسب سپردهگذاران هم مواجه شد. بر اساس این دستورالعمل، بانک مرکزی با هدف تامین مالی سرمایه در گردش طرحهای اقتصادی با بازدهی مناسب، مبلغ ۲۰۰ هزار میلیارد تومان سهمیه به همه بانکهای کشور برای انتشار گواهی سپرده خاص صادر کرد. همچنین آنطور که ادعا شد در راستای تامین مالی پروژههای پیشران و مولد با بازدهی بالا نیز مبلغ ۸۰ هزار میلیارد تومان مجوز صدور این گواهی به بانکهای منتخب داده شد؛ بنابراین در مجموع مجوز انتشار ۲۸۰ هزار میلیارد تومان گواهی سپرده سرمایهگذاری خاص به بانکها با نرخ سود اسمی ۳۰ درصد و نرخ سود موثر ۳۴ درصد داده شد.

برهمین مبنا، سیاستگذار پولی درخصوص چرایی انتشار گواهی سپرده خاص دلایلی نظیر تقویت توان بخش تولید از طریق تزریق نقدینگی برای تامین سرمایه در گردش، کاهش هیجانات در بازارهای دارایی و کاهش سرعت گردش پول را اعلام کرد.

در واقع اعمال این سیاست در واکنش به بروز نوسانات در بازار ارز و طلا صورت گرفت چراکه بعد از تحولات منطقهای و افزایش ریسکهای سیاسی برای سرمایه گذاران و صاحبان پس انداز، به طور طبیعی بازارهای دارایی خصوصا فلز ارزشمند طلا و اسکناسهای خارجی جذابیت بیشتری پیدا کردند.

بنابراین، سیاستگذار پولی با ادامه دادن روند دوساله گذشته خود که عموما ناظر به لحاظ کردن بستههای سیاستی موقتی بوده است تلاش کرده است با پرداخت سود تضمین شده ۳۰ درصدی، مانع از کوچ نقدینگی به بازارهای دارایی و غیرمولد شود و این سیگنال را به مردم بدهد که نرخ تورم مهار خواهد شد تا از این مسیر دماسنج انتظارات تورمی هم کاهش پیدا کند.

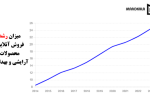

نکته قابل توجه این است که اقتصاد ایران در یک دهه اخیر به تورم مزمن ۴۰ درصدی دچار بوده و همین مسئله «ریال» را تبدیل به پول داغی کرده که دست نگهدارنده آن را میسوزاند و صاحب نقدینگی تلاش میکند با تبدیل کردن سریع آن به دارایی، تنها قدرت خرید خود را حفظ کند؛ در طرف دیگر هم سیاستگذار عمدتا با طرحها و اقدامات موقت نظیر گفتاردرمانی و ارسال سیگنال های مثبت، پیش فروش سکه، تزریق ارز به شکل اسکناس به بازار، اعمال مالیات بر خرید و فروش انواع دارایی، تعیین سقف برای انتقال پول و تلاش کرده از هجوم نقدینگی سرگردان به بازارها جلوگیری کند.

البته کارشناسان اعتقاد دارند در شرایطی که نرخ رشد نقدینگی روی عدد ۲۵ درصدی باقیمانده و نرخ رشد پایه پولی هم همچنان به لنگر باثباتی نرسیده، هیچکدام از این سیاستهای ضد تورمی نمیتواند راهگشا باشد و در نهایت صاحبان پس انداز و سفته بازان راهی برای خروج پول از پارکینگ پیدا خواهند کرد.

سراب تبدیل پول به شبه پول

نیت اصلی سیاستگذار در طرح انتشار گواهی سپرده خاص با سود ۳۰ درصدی عمدتا معطوف به تبدیل شدن پول به شبه پول و کاهش سرعت گردش پول بوده است. نقدینگی از دو جز پول و شبه پول تشکیل شده که مبالغ موجود در حساب جاری که میتوانند به سرعت تبدیل به دارایی شوند و خاصیت تورمزایی دارند پول و حسابهای پسانداز بلندمدت شبه پول محسوب میشود.

با این حال مشاهدات میدانی از شعب بانکی نشان داد که اکثر افرادی که خواهان گواهی سپرده خاص بودند اقدام به بستن حسابهای پس انداز بلندمدت خود کردند و تنها یک بار زائد اداری روی دوش نظام بانکی افتاد که نتیجه نهایی آن هم تنها تغییر ماهیت شبه پول به شکل محدود بوده است.

بازارها آرام نگرفت

نکته دیگر درباره آثار ضدتورمی انتشار گواهی سپرده خاص وضعیت بازار ارز در هفته اخیر است. هرچند بعد از رونمایی از بسته سیاستی جدید بانک مرکزی ، نرخ طلا و ارز از سقف تاریخی خود فاصله گرفت اما با آغاز هفته جدید مجددا نوسانات رو به بالا در بازار طلا و ارز مشاهده شد که نشان میدهد عطش صاحبان نقدینگی به خرید دارایی طلا و ارز تغییر چندانی پیدا نکرده است.

بنابراین به نظر میرسد در کوتاه مدت، بانک مرکزی تنها توانسته است مانع از ثبت رکوردهای جدید قیمتی در بازار طلا و ارز شود و گواهی سپرده خاص تنها توانسته برای مدت کوتاهی جلوی تلاطمها را بگیرد اما در این روش طبیعتا مشکلات و چالشهای اقتصادی که انتتظارات تورمی را بالا میبرد به آینده حواله داده شده است و بیم آن میرود با بروز جدیدترین شوک سیاسی یا اقتصادی، مجددا وضعیت بازارها بهم بریزد.

در روزهای اخیر روند خروج پول حقیقیها از صندوقهای با درآمد ثابت شدت گرفته است و این نگرانی جدی وجود دارد که صندوقهای بورسی در ماراتن پرداخت سود به سرمایه گذاران دچار بحران و آسیب جدی شوند و دیگر توانایی پرداخت سود بالای ۳۰ درصد را هم نداشته باشند.

از طرف دیگر، در روزهای گذشته بازار سهام هم حمایتهای جدی خود را از دست داده که افت چشمگیر شاخص کل بورس و نیز سقوط حجم معاملات به ۴۰۰ میلیاردتومان در روز پیامد سیاست متناقض بانک مرکزی است که سهامداران خرد را نسبت به کسب بازدهی و سود از این بازار مولد را ناامید کرده و آنها چارهای جز خروج پول از بازار سهام را پیش روی خود نمیبینند.

تحمیل زیان جدید به سهامداران بورس همچنین روی منفی دیگر انتشار گواهی سپره خاص معطوف به تحولات روزهای اخیر بازار سرمایه است.

در روزهای اخیر روند خروج پول حقیقیها از صندوقهای با درآمد ثابت شدت گرفته است و این نگرانی جدی وجود دارد که صندوقهای بورسی در ماراتن پرداخت سود به سرمایه گذاران دچار بحران و آسیب جدی شوند و دیگر توانایی پرداخت سود بالای ۳۰ درصد را هم نداشته باشند. از طرف دیگر، در روزهای گذشته بازار سهام هم حمایتهای جدی خود را از دست داده که افت چشمگیر شاخص کل بورس و نیز سقوط حجم معاملات به ۴۰۰ میلیاردتومان در روز پیامد سیاست متناقض بانک مرکزی است که سهامداران خرد را نسبت به کسب بازدهی و سود از این بازار مولد را ناامید کرده و آنها چارهای جز خروج پول از بازار سهام را پیش روی خود نمیبینند.

سیل جدید نقدینگی در راه است؟

یکی دیگر از مخاطرات مهم انتشار گواهی سپرده خاص خلق نقدنیگی جدید در شبکه بانکی و بار تورمی آن است؛ افزایش نقدینگی در آینده از محل سود ۳۰ درصد اعطایی به گواهیهای سپرده سرمایهگذاری از مهمترین اثرات انتشار این گواهیهاست. در واقع مابهالتفاوت سود پرداختی با نرخ ۳۰ درصد با نرخ ۲۳ درصد برای ۲۸۰ هزار میلیارد تومان گواهی منتشر شده، نزدیک به ۱۹.۶ هزار میلیارد تومان است (با فرض اینکه کل مبلغ انتشار از محل جابهجایی منابع تأمین شود.)

مسئله مهم دیگر هم رسمیت بخشی سیاستگذار به تورم بالای ۴۰ درصد و عقب افتادن بانک مرکزی از برنامه هدفگذاری شده کاهش تورم است چرا که همین حالا هم خریداران گواهی ۳۰ درصدی بدلیل فاصله معنادار سود حقیقی دریافتی با تورم بالای ۴۰ درصد دچار زیان میشوند؛ بنابراین سیاستگذار این سیگنال منفی را به محیط اقتصاد کلان میدهد که در کوتاه مدت و میان مدت خبری از کاهش نرخ تورم به کانال ۳۰ درصدی نخواهد بود و البته همچنان کابوس وقوع ابرتورم هم بر سر اقتصاد ایران باقی خواهد ماند.

- نویسنده: اقتصاد آنلاین