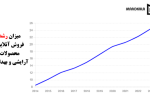

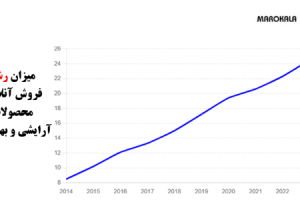

بررسیها نشان میدهد نرخ رشد ماهانه نقدینگی در سه ماه آغازین امسال به طور میانگین برابر با ۱.۹۶درصد بوده است. در صورتی که رشد ماهانه نقدینگی در ماههای آینده نیز همچون میانگین این سه ماه باشد نرخ رشد نقدینگی به ۲۶.۲درصد خواهد رسید که دستکم ۱.۲واحد درصد بیشتر از نرخ هدف است.

بانک مرکزی پس از تأخیری طولانی، آمارهای پولی و بانکی چند ماه اخیر را تا پایان خردادماه امسال منتشر کرد. بر اساس این آمار، رشد نقطهبهنقطه نقدینگی در خردادماه به ۲۶.۸ درصد و رشد نقطهبهنقطه پایه پولی به ۲۳.۳ درصد رسیده است. همچنین، رشد ماهانه نقدینگی ۲.۸ درصد گزارش شده است. بررسیها نشان میدهد که روند کاهشی رشد نقدینگی از ابتدای سال جاری متوقف شده و این متغیر از آغاز سال با شیب افزایشی در حال افزایش است. هدفگذاری بانک مرکزی برای رشد نقدینگی در سال ۱۴۰۳، دستیابی به ۲۳ درصد با دامنه مثبت و منفی ۲ درصد بوده است.

بررسیها نشان میدهد نرخ رشد ماهانه نقدینگی در سه ماه آغازین امسال به طور میانگین برابر با ۱.۹۶درصد بوده است. در صورتی که رشد ماهانه نقدینگی در ماههای آینده نیز همچون میانگین این سه ماه باشد نرخ رشد نقدینگی به ۲۶.۲درصد خواهد رسید که دستکم ۱.۲واحد درصد بیشتر از نرخ هدف است.

تاخیر و تغییر در آمارها

مدتهاست که انتشار آمارهای بانک مرکزی از جزئیات متغیرهای پولی متوقف شده است و این نهاد مهم سیاستگذاری و ارائهدهنده آمار، به اعلام شفاهی برخی از ارقام کلی اکتفا کردهاند. به نظر میرسد توقف روند نزولی رشد نقدینگی و رشد پایه پولی در این اقدام بانک مرکزی بیتاثیر نبوده است. علاوه بر این، سهم پول از نقدینگی که به عنوان نشانگر انتظارات تورمی شناخته میشود، روندی افزایشی داشته و از ۲۴.۳درصد در اسفندماه ۱۴۰۲ به ۲۴.۶درصد در خردادماه ۱۴۰۳ رسیده است. نکته قابل تامل دیگر در رابطه با شرایط انتشار آمارها توسط بانک مرکزی، تغییر این آمارها با گذر زمان است. حدود یک ماه پیش بود که بانک مرکزی استانداردهای جدیدی را در رابطه با محاسبات مربوط به پایه پولی اعمال کرد و این تغییرات منجر به کاهش ۰.۵واحد درصدی آمار رشد نقطهبهنقطه پایه پولی اسفندماه شد.

در مدتی که بانک مرکزی جزئیات آمارهای پولی را منتشر نمیکرد و تنها ارقامی به صورت شفاهی به رسانهها اعلام میشد، رشد نقطهای نقدینگی فروردینماه ۱۴۰۳برابر با ۲۳درصد و رشد نقطهای نقدینگی اردیبهشتماه برابر با ۲۵.۱درصد اعلام شده بود؛ اما پس از اعلام گزارش جزئیات نقدینگی، رشد نقطهای نقدینگی فروردینماه به ۲۴.۱درصد و رشد نقطهای نقدینگی اردیبهشتماه به ۲۵.۶واحد درصد رسیده است. به نظر میرسد در گزارش آمارهای پولی و بانکی بانک مرکزی رشد نقدینگی بیشتر از اعلامهای شفاهی این نهاد است.

وضعیت اضافهبرداشت بانکها

اضافهبرداشت بانکها طبق برنامههای اعلامی وزیر پیشنهادی اقتصاد به حدود ۸۰۰هزار میلیارد تومان رسیده است. آمارهای اعلامی در گزارشهای پولی و بانکی نشان میدهد بدهی بانکها به بانک مرکزی برابر با ۶۶۸.۴۸هزار میلیارد تومان بوده است. این رقم حاکی از رشد نقطهای ۷۰درصدی بدهی بانکها به بانک مرکزی است. البته این رشد ۷۰درصدی اگرچه رقمی بالا و نگرانکننده است اما روند کاهشی رشد نقطهای بدهی بانکها به بانک مرکزی را در مقایسه با ماههای گذشته نشان میدهد.

اهمیت نقدینگی در ایجاد تورم

رشد نقدینگی بهعنوان یکی از عوامل کلیدی در اقتصاد، تاثیر قابلتوجهی بر ایجاد تورم دارد. نقدینگی، به میزان پول و داراییهای قابلتبدیل به پول نقد در یک اقتصاد گفته میشود که شامل پول نقد، سپردههای بانکی و اوراق مالی میشود. هنگامی که میزان نقدینگی در یک اقتصاد افزایش مییابد، تقاضا برای کالاها و خدمات بیشتر میشود که میتواند به افزایش سطح قیمتها منجر شود. این روند، به عنوان یکی از دلایل اصلی تورم، بهخصوص در کشورهایی که سیاستهای پولی و مالی کنترلنشده یا نامتعادل دارند، شناخته میشود. یکی از مکانیسمهایی که از طریق آن افزایش نقدینگی میتواند به تورم منجر شود، افزایش تقاضاست. با افزایش نقدینگی، افراد و کسبوکارها بیشتر قادر به خرید میشوند. این افزایش در تقاضا، بهخصوص زمانی که عرضه کالاها و خدمات نتواند بهسرعت با آن تطابق پیدا کند، باعث افزایش قیمتها میشود. در نتیجه، تورم رخ میدهد که میتواند به کاهش قدرت خرید پول منجر شود.

افزایش نقدینگی در سیستم بانکی نیز میتواند از طریق افزایش وامدهی و ایجاد اعتبار توسط بانکها به تورم دامن بزند. بانکها با داشتن منابع بیشتر، تسهیلات بیشتری را به کسبوکارها و مصرفکنندگان ارائه میدهند. این امر میتواند به رشد سریع اقتصادی و همچنین افزایش تورم منجر شود، بهخصوص زمانی که میزان تولید و عرضه کالاها و خدمات همگام با تقاضا نباشد. همچنین، سیاستهای پولی انبساطی که توسط بانکهای مرکزی بهمنظور تحریک رشد اقتصادی اتخاذ میشود، میتواند منجر به افزایش نقدینگی شود. این سیاستها معمولا شامل کاهش نرخ بهره و افزایش عرضه پول است. درحالیکه این اقدامات میتوانند بهطور موقت به رشد اقتصادی کمک کنند، اما در بلندمدت میتوانند تورم را افزایش دهند. بهطور کلی، کنترل رشد نقدینگی برای حفظ ثبات قیمتها و جلوگیری از تورم بیش از حد ضروری است. سیاستگذاران باید تعادل مناسبی بین رشد نقدینگی و کنترل تورم ایجاد کنند تا از عواقب ناگوار اقتصادی جلوگیری شود.

منبع:

دنیای اقتصاد

- نویسنده: گسترش نیوز