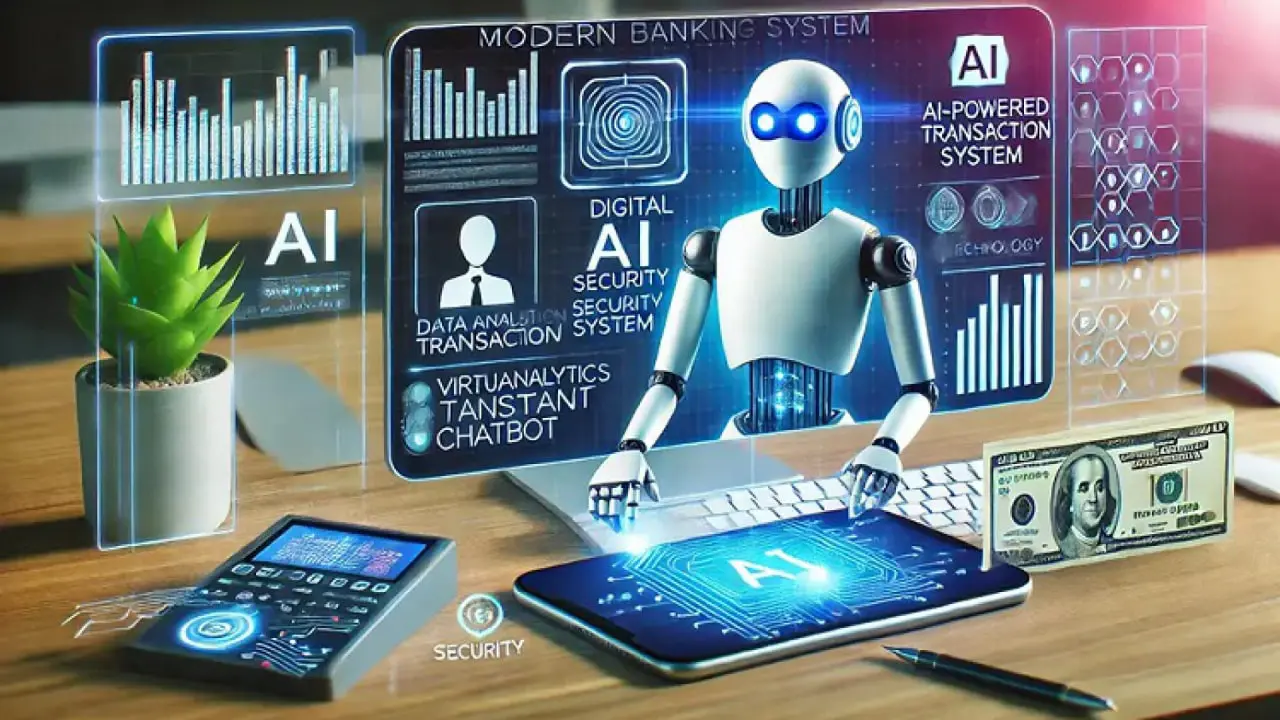

هوش مصنوعی (AI) قادر است بسیاری از فعالیتهای سنتی بانکها را بهبود بخشد یا به صورت خودکار انجام دهد، اما اینکه آیا میتواند به طور کامل جایگزین بانکها شود، هنوز موضوعی پیچیده و نیازمند تحقیقات عمیقتری است.

هوش مصنوعی (AI) میتواند بسیاری از عملکردهای سنتی بانکها را بهبود دهد یا خودکار کند، اما این که کاملاً جایگزین بانکها شود، هنوز موضوعی پیچیده و نیازمند بررسیهای گسترده است. هم در ایران و هم در سطح بینالمللی، بانکها در حال ترکیب هوش مصنوعی با بانکداری الکترونیک هستند تا امنیت، کارایی و تجربه مشتریان را بهبود دهند. این ترکیب به مشتریان کمک میکند تا از خدمات سریعتر و امنتر بهرهمند شوند و بانکها نیز بتوانند فرآیندهای خود را بهینه کنند.

چندین جنبه از بانکداری وجود دارد که هوش مصنوعی میتواند آنها را تحت تأثیر قرار دهد یا تغییر دهد:

اتوماسیون خدمات مشتری: بسیاری از بانکها از چتباتها و سیستمهای هوش مصنوعی برای پاسخگویی به سوالات متداول و ارائه خدمات اولیه به مشتریان استفاده میکنند. این امر باعث بهبود سرعت و کارایی در ارائه خدمات به مشتریان میشود.

مدیریت ریسک و تشخیص تقلب: هوش مصنوعی میتواند با تحلیل دادههای بزرگ، الگوهای غیرعادی را شناسایی کند و تقلبهای مالی را در مراحل اولیه تشخیص دهد. این امر میتواند به جلوگیری از کلاهبرداریهای بزرگ و کاهش ریسکهای مالی کمک کند.

تصمیمگیری در مورد وامدهی: سیستمهای هوش مصنوعی میتوانند با تحلیل دادههای مشتریان (مانند تاریخچه مالی و رفتارهای پرداخت)، تصمیمات سریعتری در مورد اعطای وام بگیرند و حتی به بهبود دسترسی به اعتبارات مالی برای افراد بدون سابقه بانکی کمک کنند.

تجربه شخصیسازی شده: با استفاده از دادههای مشتریان، هوش مصنوعی میتواند پیشنهادات مالی شخصیسازی شدهای مانند پیشنهادات سرمایهگذاری، مدیریت حساب و برنامههای پسانداز به افراد ارائه دهد.

با این حال، چالشهایی نیز وجود دارد:

مسائل قانونی و نظارتی: قوانین بانکی در سراسر جهان بسیار پیچیده و دقیق هستند. هر تغییر یا جایگزینی با هوش مصنوعی باید تحت نظارتهای دقیق قرار گیرد تا اطمینان حاصل شود که استانداردهای امنیتی و قانونی رعایت میشوند.

اعتماد و امنیت: مشتریان به بانکها اعتماد دارند زیرا آنها از پول و اطلاعات حساسشان محافظت میکنند. سیستمهای هوش مصنوعی هنوز باید بتوانند این سطح از اعتماد و امنیت را به دست آورند.

مسائل اخلاقی: استفاده از دادههای بزرگ و تصمیمگیریهای خودکار میتواند مسائل اخلاقی مختلفی ایجاد کند، بهویژه در مورد حریم خصوصی افراد و تصمیمگیریهای ناعادلانه.

به طور کلی، هوش مصنوعی میتواند ابزارهای مؤثری برای بهبود بانکداری ارائه دهد، اما اینکه به طور کامل جایگزین بانکها شود، نیازمند تحولات عمیقتر در فناوری، قوانین و اعتماد عمومی به خصوص در ایران است.

ایا این امر در ترکیب با بانکداری الکترونیک جوابگو است؟

بانکداری الکترونیک به مجموعهای از خدمات بانکی اشاره دارد که به صورت آنلاین یا از طریق دستگاههای الکترونیکی مانند کامپیوتر، تلفن همراه، یا دستگاههای خودپرداز ارائه میشوند. هدف اصلی بانکداری الکترونیک این است که مشتریان بتوانند به خدمات بانکی خود بدون نیاز به حضور فیزیکی در شعبه بانک دسترسی داشته باشند. در این نوع بانکداری، بسیاری از خدمات به صورت دیجیتال و خودکار انجام میشوند که کارایی و راحتی بیشتری را برای مشتریان فراهم میکند.

حال اگر بتوان بانکداری الکترونیک را با هوش مصنوعی ترکیب کرد سرعت فوقالعادهای در انجام امور بانکی ایجاد میشود. کارهایی مانند: مدیریت حسابها، انتقال وجه، پرداخت قبوض، خدمات کارتهای اعتباری و نقدی، درخواست وام با ترکیب هوش مصنوعی سرعت فوقالعادهای میگیرند.

ایا امکان ترکیب بانکداری الکترونیک با هوش مصنوعی وجود دارد؟

بله، ترکیب بانکداری الکترونیک با هوش مصنوعی (AI) نه تنها امکانپذیر است، بلکه در حال حاضر در بسیاری از بانکها و موسسات مالی در سراسر جهان انجام میشود. ترکیب این دو فناوری مزایای زیادی را به همراه دارد، اما جایگزینی کامل بانکداری الکترونیک با هوش مصنوعی به تنهایی موضوع پیچیدهای است که نیاز به بررسی بیشتر دارد. در ادامه به جزئیات هر دو موضوع میپردازیم:

۱. ترکیب بانکداری الکترونیک با هوش مصنوعی:

ترکیب هوش مصنوعی با بانکداری الکترونیک باعث بهبود فرآیندهای بانکی و ارائه خدمات بهتر به مشتریان میشود. این ترکیب شامل چندین جنبه کلیدی است:

چتباتها و دستیارهای مجازی: بسیاری از بانکها از چتباتهای مجهز به هوش مصنوعی برای پاسخگویی به سوالات مشتریان و ارائه خدمات اولیه استفاده میکنند. این سیستمها میتوانند به صورت ۲۴ ساعته فعال باشند و به مشتریان کمک کنند بدون نیاز به حضور فیزیکی یا تماس تلفنی، به پاسخهای خود دست یابند

مدیریت خودکار تراکنشها: هوش مصنوعی میتواند الگوهای مالی کاربران را تحلیل کرده و تراکنشها را به صورت خودکار مدیریت کند، مثلاً یادآوری پرداخت قبوض یا انتقال وجه در زمان مناسب

تشخیص تقلب و امنیت: الگوریتمهای هوش مصنوعی میتوانند فعالیتهای مشکوک را شناسایی کرده و قبل از اینکه تقلبی رخ دهد، به کاربران و بانکها هشدار دهند. سیستمهای AI میتوانند از طریق تحلیل دادهها و یادگیری ماشینی، روشهای جدیدی برای تشخیص رفتارهای غیرعادی و تقلب ارائه دهند

مدیریت وام و اعتبارات: هوش مصنوعی با تحلیل دادههای بزرگ و تاریخچه مالی مشتریان میتواند فرآیند اعطای وام را سریعتر و دقیقتر کند. این سیستمها میتوانند تصمیمگیریهای مربوط به اعتبار و وامدهی را بهبود بخشند

پیشنهادات مالی شخصیسازی شده: با استفاده از هوش مصنوعی، بانکها میتوانند پیشنهادات مالی دقیقتر و شخصیسازی شدهای به مشتریان ارائه دهند، مانند پیشنهادات پسانداز یا سرمایهگذاری بر اساس الگوهای مالی و نیازهای شخصی هر مشتری

۲. جایگزینی بانکداری الکترونیک با هوش مصنوعی:

اگرچه هوش مصنوعی میتواند بسیاری از جنبههای بانکداری الکترونیک را بهبود بخشد، اما جایگزینی کامل آن با هوش مصنوعی در آینده نزدیک بعید به نظر میرسد. بانکداری الکترونیک شامل سیستمها و زیرساختهای فنی است که برای ارائه خدمات بانکی به صورت آنلاین و دیجیتالی طراحی شدهاند، در حالی که هوش مصنوعی ابزاری است که میتواند به بهبود این خدمات کمک کند. چند دلیل برای عدم جایگزینی کامل AI با بانکداری الکترونیک وجود دارد:

اعتماد مشتریان: مشتریان هنوز به تعاملات انسانی در بانکداری اهمیت میدهند و به طور کامل به سیستمهای خودکار اعتماد ندارند. جایگزینی کامل هوش مصنوعی ممکن است منجر به کاهش اعتماد برخی مشتریان شود

مسائل قانونی و نظارتی: صنعت بانکداری تحت قوانین و مقررات بسیار سختگیرانهای قرار دارد. جایگزینی کامل بانکداری الکترونیک با هوش مصنوعی نیازمند تغییرات گسترده در این قوانین است که ممکن است زمانبر و پیچیده باشد

امنیت و حریم خصوصی: استفاده از هوش مصنوعی برای تحلیل دادههای حساس مشتریان، مسائل حریم خصوصی و امنیت اطلاعات را مطرح میکند که باید با دقت مدیریت شوند

ترکیب هوش مصنوعی و بانکداری الکترونیک نه تنها ممکن است، بلکه هماکنون نیز در بسیاری از بانکها پیادهسازی شده است و این ترکیب باعث بهبود خدمات و کارایی در صنعت بانکداری شده است. اما جایگزینی کامل بانکداری الکترونیک با هوش مصنوعی به دلیل چالشهای قانونی، امنیتی و اعتماد مشتریان هنوز در آیندهای دور ممکن است رخ دهد. به طور کلی، هوش مصنوعی به عنوان یک ابزار قدرتمند در کنار بانکداری الکترونیک عمل خواهد کرد، نه به جای آن.

در حال حاضر چه بانکهایی از ترکیب هوش مصنوعی استفاده میکنند؟

هم در ایران و هم در سطح بینالمللی، بانکهایی وجود دارند که ترکیب بانکداری الکترونیک با هوش مصنوعی (AI) را پیادهسازی کردهاند. در ادامه به چند نمونه از این بانکها در ایران و جهان اشاره میکنم:

نمونههای بینالمللی:

JPMorgan Chase (آمریکا): این بانک بزرگ از هوش مصنوعی در بخشهای مختلف خود استفاده میکند، از جمله اتوماسیون قراردادها و بررسیهای قانونی، تشخیص تقلب و تحلیل دادههای مالی. JPMorgan همچنین چتباتهایی را برای بهبود خدمات مشتریان و ارائه تجربههای شخصیسازی شده در پلتفرمهای بانکداری الکترونیک خود به کار گرفته است.

HSBC (بریتانیا): HSBC از هوش مصنوعی برای بهینهسازی فرایندهای داخلی و بهبود امنیت استفاده میکند. این بانک از الگوریتمهای یادگیری ماشینی برای تشخیص تراکنشهای مشکوک و همچنین مدیریت اعتبارات استفاده میکند. پلتفرم بانکداری الکترونیک آنها نیز از این فناوری بهرهمند شده است.

نمونههای ایرانی:

بانک ملت: بانک ملت یکی از بانکهای ایرانی است که به تازگی از هوش مصنوعی در سیستمهای بانکداری الکترونیک خود استفاده میکند. این بانک از چتباتهای هوشمند برای پاسخگویی به مشتریان و همچنین سیستمهای تحلیل داده برای شناسایی تراکنشهای مشکوک بهره میبرد.

بانک صادرات ایران: بانک صادرات از هوش مصنوعی برای بهبود فرایندهای اعتباری و مدیریت ریسک استفاده میکند. پلتفرم بانکداری الکترونیک این بانک همچنین از هوش مصنوعی برای بهبود امنیت و تجربه کاربری مشتریان استفاده میکند.

بانک پاسارگاد: بانک پاسارگاد از هوش مصنوعی برای مدیریت دادهها و تحلیل تراکنشهای مشتریان استفاده میکند. این بانک همچنین از سیستمهای مبتنی بر هوش مصنوعی برای تشخیص تقلب و ارائه خدمات مالی شخصیسازی شده استفاده میکند.

نتیجهگیری:

هم در ایران و هم در سطح بینالمللی، بانکها در حال ترکیب هوش مصنوعی با بانکداری الکترونیک هستند تا امنیت، کارایی و تجربه مشتریان را بهبود دهند. این ترکیب به مشتریان کمک میکند تا از خدمات سریعتر و امنتر بهرهمند شوند و بانکها نیز بتوانند فرآیندهای خود را بهینه کنند.

منبع:

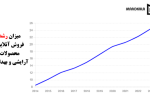

فابانیوز

- نویسنده: گسترش نیوز