هرچند تلاشهای بانک مرکزی برای ساماندهی وضعیت بانکها تشدید و حتی در برخورد با بانکهای ناتراز رویکرد قهری اتخاذ شده و گاهی شاهد تهدید به انحلال بانکهای ناتراز بودهایم، اما محمدرضا فرزین، رئیس کل بانک مرکزی در آخرین اظهارنظر خود درباره برخورد با بانکهای ناتراز در توئیتی نوشت: هیچ برنامهای برای انحلال هیچ بانکی نداریم […]

هرچند تلاشهای بانک مرکزی برای ساماندهی وضعیت بانکها تشدید و حتی در برخورد با بانکهای ناتراز رویکرد قهری اتخاذ شده و گاهی شاهد تهدید به انحلال بانکهای ناتراز بودهایم، اما محمدرضا فرزین، رئیس کل بانک مرکزی در آخرین اظهارنظر خود درباره برخورد با بانکهای ناتراز در توئیتی نوشت: هیچ برنامهای برای انحلال هیچ بانکی نداریم و اقدامات نظارتی و انضباطی در زمینه هر یک از بانکها و موسسات اعتباری غیربانکی به تفکیک و متناسب با نتایج حاصل از نظارتهای مزبور، دنبال میشود. با این حال وزیر امور اقتصادی و دارایی همچنان تاکید دارد بانک مرکزی ضربالاجل ششماههای به بانکهای خصوصی داده تا با اقدامات موثر به اصلاح ساختاری برسند.

به گزارش صمت طرح ساماندهی بانکها براساس برنامه اصلاحی بانک مرکزی با هدف رفع ناترازی دارایی-بدهی به بانکها و موسسات اعتباری ابلاغ شده و تا پایان ماه نتایج این اصلاحات، تکلیف بانکهای ناتراز را روشن خواهد کرد؛ هرچند کارشناسان معتقدند اقدام جدیدی برای رفع ناترازی و اصلاح نظام بانکی در دولت سیزدهم صورت نگرفته و همان سیاستهای گذشته دنبال میشود.

مولفههای اصلاح نظام بانکی

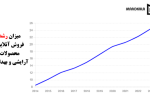

دولت سیزدهم با هدف اصلاح ساختار و رفع ناترازی بانکها اقداماتی از جمله تصویب سند راهبردی اصلاح نظام بانکی، افشای اسامی بدهکاران بانکی، فروش اموال مازاد و شفافسازی صورتهای مالی بانکها را در دستور کار خود قرار داد. در همین راستا بانک مرکزی سیاست تثبیت اقتصادی را در پیش گرفته که یکی از مولفههای این سیاست اصلاح نظام بانکی و رفع ناترازی بانکها و موسسات اعتباری است. پیش از این رشد ترازنامه برای بانکهای تجاری ۲ درصد و برای بانکهای تخصصی ۲.۵ درصد در ماه بود، اما بانک مرکزی در اقدامی جدید این رقم را برای بانکهای ناتراز ۱.۵ درصد و بانکهای تراز ۲.۵ درصد تعیین کرد. چنانچه بانکها از مقدار تعیینشده بانک مرکزی تبعیت نکنند و در مسیر اصلاح قرار نگیرند، با ممنوعیت پرداخت تسهیلات و پذیرش تعهدات شرکتهای تابعه و اشخاص مرتبط مواجه میشوند. اثربخشی کنترل ناترازی بانکها در میزان رشد نقدینگی قابلمشاهده است؛ کما اینکه این اقدام موجب شد رشد نقدینگی از ۴۲.۸ درصد به ۲۷.۵ درصد برسد. دولت برای خروج از این زیاندهی سیاست انضباط و قانونمندی، پرهیز از پرداختهای غیرقابل بازگشت، پرداخت براساس استانداردهای کشور و تاکید به مدیران برای رعایت قوانین را در پیش گرفت که نتیجهبخش بود و غیر از بانک سپه که تحت تاثیر اثرات ناشی از ادغام بود، تمام بانکهای دولتی از زیاندهی خارج شدند و در سال گذشته ۷۰ هزار میلیارد تومان سود خالص شبکه بانکی کشور ثبت شد.

دنبال کردن برنامههای گذشته

کامران ندری، اقتصاددان در گفتوگو با صمت، با تاکید بر اینکه بانک مرکزی امروز دنبالهرو برنامههای دولتهای گذشته است، اظهار کرد: بهنظر بنده بانک مرکزی دولت سیزدهم تا امروز از برنامه جدیدی رونمایی نکرده و همان روندهای بانک مرکزی دولتهای گذشته را دنبال میکند.

وی با بیان اینکه سیاست تهدید بانکهای ناتراز ازسوی دولت فعلی نیز دنبال میشود، گفت: ریشه کنترل ترازنامه بانکها به دوره همتی بازمیگردد. در آن دوره کنترل ترازنامه بهعنوان راهی برای مدیریت رشد نقدینگی پایهگذاری شد و این سیاست در دوره صالحآبادی و فرزین نیز همچنان دنبال میشود.

این کارشناس بانکی با اشاره به تغییر اندک نرخ بهره بانکی، گفت: چارچوب سیاستگذاری پولی تغییر نکرده و در نرخ بهره سپرده و نرخ بهره تسهیلات تغییراتی جزئی ایجاد شده است. عدد این تغییرات آنقدر بزرگ نیست که تفاوت چندانی در وضعیت سیستم بانکی ایجاد کند. سپرده کوتاهمدت و سپرده جاری باعث شده نرخ رشد پول در اقتصاد افزایش پیدا کند.

ندری ادامه داد: اگر گشایشهای ارزی و منابع ارزی ما در عراق، ترکیه و کرهجنوبی نبود، شاهد افزایش نرخ ارز در بازار رسمی و غیررسمی میبودیم؛ البته با وجود گشایشهای ارزی که اتفاق افتاده رقم افزایش نرخ ارز بالاتر از زمانی است که دولت سیزدهم روی کار آمد.بهگفته این کارشناس اقتصاد تفاوت خاصی بین عملکرد بانک مرکزی رئیسی و روحانی قابلمشاهده نیست و همانگونه که اشاره کردم عمده برنامههای بانک مرکزی فعلی ریشه در برنامههای دوره گذشته دارد.

استمرار سیاست ارز ترجیحی ممکن نیست

وی با اشاره به استمرار سیاست تخصیص ارز دولتی برای واردات کالاهای اساسی در دولت سیزدهم، گفت: دولت سیزدهم حذف ارز ترجیحی را یک جراحی اقتصادی معرفی کرد، این در حالی است که نهتنها این ارز حذف نشد، بلکه نرخ آن افزایش یافت و از ۴۲۰۰ تومان به ۲۸۵۰۰ تومان تغییر کرد. طبیعی است در شرایطی که کشور با تنگناهای ارزی جدی مواجه است، حتی با استمرار فعالیت دولت روحانی نیز شاهد افزایش نرخ ارز دولتی میبودیم؛ بهعبارت دیگر دولت روحانی هم دیگر نمیتوانست با ارز ۴۲۰۰ تومانی ادامه بدهد و در پلهای بالاتر نرخ ارز دولتی را تثبیت میکرد.

عضو هیات علمی دانشگاه امام صادق با تاکید بر پیامدهای تغییر شرایط پیرامونی و سیاستهای بینالمللی، ادامه داد: جنگ روسیه و اوکراین و پیامدهای آن در تامین انرژی باعث شد امریکا و اروپا از اعمال تحریمهای سخت علیه ایران کوتاه بیایند و امکان فروش بیشتر نفت را برای ایران فراهم کنند.

ندری با اشاره به انتشار لیست ابربدهکاران ازسوی وزیر اقتصاد، تصریح کرد: صرف انتشار لیست بدهکاران برای حل این معضل تاثیرگذار نیست؛ آیا با انتشار لیست این اعضا میخواهند بدهکاران شرمنده شوند و اقدام به پرداخت بدهیهای خود کنند؟ در فرآیند بانکداری پیچیدگیها و مناسبات سیاسی ویژهای وجود دارد که از حوزه اختیارات دولتها خارج است.

ندری تاکید کرد: استراتژی دولت رئیسی بر عدم تعطیلی واحدهای تولیدی متمرکز شده و حتی اگر عدد بدهی یک واحد تولیدی بالا رفته باشد هم نمیتوان این بنگاه تولیدی را تعطیل کرد و در واقع آن واحد مصون از هر گونه برخورد است. در چنین شرایطی مسئله بدهکاران بانکی به قوت خود باقی میماند و با این نوع تصمیمات شرایط بغرنجتر خواهد شد و بانکها راهکاری برای وصول مطالبات خود ندارند؛ مگر اینکه طرح دعوا کنند و وثایق را اجرا بگذارند.

بهگفته این اقتصاددان بانکها، کارگاه تولیدی را بهعنوان وثیقه قبول نمیکنند و بهنظر میرسد نهتنها چالش بدهکاران بانکی حل نشده، بلکه شرایط پیچیدهتر هم شده است.

راهکارهایی برای خروج بانکها از زیاندهی

وی در پاسخ به این پرسش که آیا امکان خروج بانکها از شرایط زیاندهی وجود دارد؟ تصریح کرد: با انجام برخی عملیات حسابداری و تجدید ارزیابی داراییها، میتوان اثبات کرد ارزش دارایی بانکها افزایش پیدا کرده و حتی ممکن است سود مثبت هم شناسایی کرد که این سود تا حدود زیادی انباشت بدهی بانکها را کم میکند.

درست است که با این قبیل ترفندهای حسابداری روی کاغذ تا حدودی ناترازی بانکها تقلیل پیدا میکند، اما در واقع چقدر مشکل ناترازی آنها حل میشود؟

ندری ادامه داد: ممکن است در تجدید ارزیابی داراییها، قیمتها بهگونهای در نظر گرفته شوند که در آینده بانکها نتوانند با آن نرخ داراییها را بفروشند و این میتواند به مشکلات بانکها اضافه کند.

اهمیت بستر اقتصادی در نظام بانکی

میثم رادپور، کارشناس اقتصاد در گفتوگو با صمت، با بیان اینکه نظام بانکی در بستر اقتصاد تعریف میشود و رشد پیدا میکند، گفت: بستر اقتصادی بانکها را بهصورت نظاممند به سمت ناترازی هدایت میکند؛ بهعبارت دیگر نیروهای موثرتری خارج از سیستم بانکی وجود دارند که آنها را به سمت ناترازی میبرند.

وی با اشاره به لزوم کاهش سقف وامدهی بانکها، گفت: عمده داراییهای بانکها باید به کسبوکارها داده شود و وقتی وامدهی محدود شود، با فرض تداوم فعالیت واحدهای تولیدی باید تصمیم گرفته شود میزان وامدهی چقدر تغییر کند. بسیاری از کسبوکارها برای ادامه روند تولید نیازمند این وامها هستند و در غیاب این تسهیلات فعالیت آنها مسئلهدار میشود. این کارشناس بانکی ادامه داد: بانک طلبکار از شرکتها و بنگاههایی است که سوددهی آنها مسئله شده و در پرداخت اصل و فرع وام مشکل پیدا کردهاند و این موضوع چالش بزرگی را پیش روی بانکها قرار داده است.

مهار رشد نقدینگی

این کارشناس اقتصاد در پاسخ به این پرسش که بانک مرکزی تا چه میزان توانست رشد نقدینگی را مهار کند؟ گفت: بانک مرکزی بارها از درونزایی پول صحبت کرد. این نهاد در دورههایی با در پیش گرفتن سیاستهایی باعث افزایش پایه پولی و نقدینگی شد، این در حالی است که وزیر اقتصاد در آخرین اظهارنظر خود اعلام کرد دولت یک ریال از بانک مرکزی استقراض نکرده است. اینجا این پرسش مطرح است که دولت از کدام محل و منبع پول بهدست میآورد؟ آیا منبع جدید ایجاد یا تعریف کرده است؟

وی با اشاره به افزایش فروش نفت در ماههای اخیر، گفت: فرض گمراهکنندهای است که اعلام شود یک ریال هم از بانک مرکزی استقراض نکردهایم؛ ممکن است دولت بهجای استقراض از بانک مرکزی از بانکها استقراض کرده باشد. مسالمتآمیزترین روش تامین مالی انتشار اوراق قرضه است. در این شرایط دولت به آحاد فعالان بازار بدهکار خواهد بود، نه فقط به بانک مرکزی.

بانکها بنگاهداری نکنند

رادپور با بیان اینکه بخش مهمی از هزینههای دولت مربوط به بخش حقوق و دستمزد میشود، افزود: موضوع اصلی به هزینه سنگین دولت و کسری بودجهها بازمیگردد. برای رفع این مشکل کلیدی، راهی جز کاهش هزینههای دولت وجود ندارد. در جریان اصلاح نظام بانکی، باید اصلاح قوانین شرکتداری و قوانین مربوط به سقف برداشتها اجرایی شود.

مدتهاست که اصرار داریم بانکها شرکتداری و بنگاهداری نکنند، اما سیاستهای کلان بانک مرکزی، آنها را بهنوعی به این سمت هدایت میکند. بهنظر میرسد قوانین بهنحوی تنظیم میشوند که امکان دور زدن و بیاعتبار کردن آنها وجود دارد و باید بستری ایجاد شود که تخلف و تخطی از قانون به حداقل برسد.

وی در پایان تاکید کرد: باید اقتصاد به وضعیت نرمال بازگردد و بعد از آن میتوان این بیمار که از حالت احتضار خارج شده را به حالت عادی بازگردانیم.

سخن پایانی

نیمههای اردیبهشت رئیسکل بانک مرکزی در نشست با مدیران عامل بانکها از اضافهبرداشت بانکها سخن به میان آورد و از مهلت ششماهه به این بانکها برای رفع ناترازیهایشان خبر داد. فرزین تاکید کرد بانکهای ناتراز و تورمزا تا شهریور برای اصلاح وضعیت فرصت دارند؛ در غیر این صورت چارهای جز تعیینتکلیف و انحلال این بانکها وجود ندارد.

رئیس شورای پول و اعتبار بر ضرورت کنترل اضافهبرداشت بانکها تاکید کرد و گفت: بدون شک حجم اضافهبرداشت برخی بانکها از بانک مرکزی قابلقبول نیست و بانکهای ناتراز برای تعیینتکلیف، حتما مشمول «قاعده و فرآیند گزیر» خواهند شد. بهگفته فرزین میزان فعلی اضافهبرداشت، عمدتا ناشی از وضعیت و عملکرد چند بانک خاص بوده و در شرایطی که بخشی از شبکه بانکی کشور، ناتراز است نمیتوان سیاستهای کنترل تورم را بهدرستی و بهصورت موثر در کشور اجرایی کرد.

تیم اقتصادی دولت بهویژه بانک مرکزی برای کنترل نقدینگی سیاست تثبیت اقتصادی را در پیش گرفته که یکی از مولفههای این سیاست اصلاح نظام بانکی و رفع ناترازی بانکها و موسسات اعتباری است. اصلاح نظام بانکی همواره موردتاکید کارشناسان و صاحبنظران است و دولت سیزدهم نیز تلاش کرد در جهت رفع ناترازی بانکها و خروج بانکها از شرایط زیاندهی گامهایی بردارد، اما بهنظر میرسد حل این مشکل بهسادگی میسر نیست و کارشناسان بانکی نیز بر این باورند که دولت تلاش میکند اقداماتی در این راستا انجام بدهد اما همان سیاستهای گذشته را دنبال میکند و در عمل تغییری در روند کاری خود ایجاد نکرده است./ روزنامه صمت

- نویسنده: گسترش نیوز