دیویس میگوید که قیمت اتریوم به احتمال زیاد تا پایان ماه می امسال (به صورت دقیقتر، ۲۳ می) به ۴ هزار دلار خواهد رسید.

لارک دیویس (Lark Davis)، تحلیلگر و یوتیوبر حوزه کریپتو، ویدیوی جدیدی را به اشتراک گذاشته و در آن توضیح میدهد که انتظار دارد قیمت دومین ارز دیجیتال بزرگ بازار یعنی اتریوم، تا ۱۰ هزار دلار افزایش یابد.

وی مقاومت ۴ هزار دلار را اولین ایستگاه این مسیر معرفی کرده است. او همچنین بیان داشته است که صندوقهای ETF مبتنی بر آلتکوینهای دیگر ممکن است به زودی تأیید شوند.

وی به طور خاص به صندوقهای ETF سولانا و دوجکوین اشاره کرده است.دیویس میگوید که قیمت اتریوم به احتمال زیاد تا پایان ماه می امسال (به صورت دقیقتر، ۲۳ می) به ۴ هزار دلار خواهد رسید.

این همان تاریخی است که انتظار میرود کمیسیون بورس و اوراق بهادار (SEC) ایالات متحده در آن، صندوقهای ETF اتریوم را تأیید کند.

دیویس معتقد است که تأیید صندوق ETF اتریوم، مقدمهای برای ارائه صندوقهای ETF سایر ارزهای دیجیتال خواهد بود. در همین راستا، وی پیشبینی میکند که در آینده صندوق ETF ارزهای دیجیتالی مانند دوجکوین، سولانا، چینلینک و اولانچ به بازار ارائه شوند.

اقدامات اخیر شرکت مدیریت دارایی فرانکلین تمپلتون (Franklin Templeton)، موجب قوت گرفتن این شایعات شده است.

یکی از نمایندگان فرانکلین تمپلتون در مصاحبه اخیر خود با بلومبرگ اشاره کرد که این شرکت در آینده، درخواست ارائه صندوق ETF ارزهای دیجیتال غیر از بیت کوین را به رگولاتور SEC ارائه خواهد کرد. وی عنوان کرد که صندوق ETF اتریوم شروع خوبی در این زمینه خواهد بود.

ETF چیست؟

ETF مخفف Exchange-traded fund و به معنی «صندوق قابل معامله» است. ETFها مانند سهام در بورس معامله میشوند و قیمت آنها در طول روز معاملاتی تغییر میکند. این بدان معناست که سرمایهگذاران میتوانند واحدهای این صندوقها را همانند سهام خرید و فروش کنند. این موضوع خلاف صندوقهای صدور و ابطالی است که از محاسبه NAV صندوق تعیین قیمت میشوند.

صندوق قابل معامله یا etf چیست؟

صندوق ETF ساختاری شبیه صندوقهای سرمایهگذاری مشترک دارند، یعنی شما در طول ساعات و روزهایی که بازار معاملات سهام باز است میتوانید یک یا چند واحد از یک صندوق ETF را بخرید، یا چند واحد از آن را بفروشید. شما با خرید واحدهای ETF، پول خود را در صندوقی سرمایهگذاری میکنید که با استفاده از یک تیم مدیریت حرفهای سعی میکند تا با تشکیل پرتفویی از سهام و انواع اوراق بهادار، سود کسب کند.

تفاوت صندوق های ETF با صندوق های سرمایهگذاری مشترک در چیست؟

همانطور که ذکر شد این صندوق ها ساختاری شبیه به صندوق های سرمایهگذاری مشترک دارند اما برخلاف صندوق های سرمایهگذاری مشترک، که فقط در پایان روز و پس از محاسبه NAV میتوان آنها را خریدوفروش کرد. سرمایهگذاران میتوانند واحدهای صندوق ETF را همانند سهام در طول روز معامله کنند و از مزیت نقدشوندگی سریعتر آن نسبت به صندوق سرمایهگذاری مشترک بهرهمند شوند. همچنین مزیت معافیت مالیاتی بالقوه سرمایه گذاری در این صندوق ها و بهنوعی کمهزینهتر بودن از دیگر ویژگیهای این مدل سرمایهگذاری در بازار سرمایه است.

در صندوق های ETF رکن ضامن نقدشوندگی حذف شده و رکن جدیدی بهعنوان بازارگردان، زمینه نقدشوندگی واحدهای سرمایهگذاری ETF را در بازار فراهم میکند و در مواقعی که عرضه کننده ای وجود نداشته باشد و یا خریدار دیگری وجود نداشته باشد به فروش و یا خرید واحدهای تقاضا شده و یا عرضه شده مبادرت میورزد. صندوق های قابل معامله در بورس یا ETF به سه دسته سرمایهگذاری در سهام، سرمایهگذاری مختلط و سرمایهگذاری در اوراق بهادار با درآمد ثابت تقسیمبندی میشوند. تفاوت این سه نوع صندوق علاوه بر استراتژی معاملاتی آنها که از نام آنها مشخص است، در کارمزد خرید و فروش آنها است.

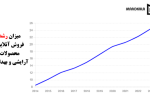

این نوع صندوق ها بیش از ۲۰ سال است که به بازار معرفیشده و در طول دهه گذشته رشد چشمگیری را تجربه کرده اند. اولین ETF در سال ۱۹۹۳ با نام اسپایدر (SPDR)به بازار معرفی شد که بهقصد پیروی از شاخص S&P۵۰۰ طراحی شده است.

منبع:

رمزارز نیوز

- نویسنده: گسترش نیوز