در شرایطی هدف اصلی فعالان بازارهای مالی، کسب بیشترین سود است که برخی سهامداران، گاهی علیرغم وجود دانش و تجربه کافی، سرمایه زیادی برای کسب بازدهی در اختیار نداشته باشند؛ اینجا است که اهرم معنا پیدا کرده و میتواند درصد سود (زیان) آنها را چند برابر کند؛ پس در استفاده از این ابزارها باید با دقت وارد عرصه شد.

به گزارش خبرنگار اقتصاد آنلاین، اهرم مالی (Financial Leverage) راهحلی برای تامین منابع مالی است. به عبارت بهتر اهرم مالی، نوعی ابزار مالی است که با هدف افزایش بازدهی سرمایهگذاری به کار میرود.

اهرم اصطلاحی است که به روش تکثیر کردن سود یا زیان اشاره میکند. در واقع خاصیت اصلی اهرم بدین صورت است که با وارد آوردن نیرویی کوچک عملکردی چندین برابری به دست میآوریم

از سوی دیگر، با وجود اهرم مالی، سرمایه گذاران میتوانند با مبلغ مشخصی سرمایه، در بازارهای مالی، چندین برابر سود یا زیان کسب کنند. به عنوان مثال، افرادی که برای خرید خودرو، خانه وام میگیرند یا از دیگران قرض میکنند، از اهرم مالی کمک میگیرند. این افراد از این روش، سرمایه خود را افزایش میدهند تا بتوانند در معامله مورد نظرشان شرکت کنند و به سود برسند.

حال سوال این است که چگونه میتوان از اهرم مالی در بازار بورس استفاده کرد؟ در پاسخ به این سوال باید گفت که در بازار سرمایه از ۳ طریق از اهرم استفاده میشود که آنها را باهم بررسی خواهیم کرد:

اعتبار معاملاتی

اعتبار معاملاتی سرمایهای است که کارگزاری به صورت موقت در اختیار مشتریان خود قرار میدهد. سرمایهگذاران حرفهای از اعتبار معاملاتی به عنوان اهرم مالی برای شرکت در معاملات و کسب سود بیشتر استفاده میکنند. لازم به ذکر است که اعتبارهای معاملاتی، تاریخ سررسید دارند و باید در زمان مقرر تسویه شوند. اگر این اتفاق نیفتد معمولا کارگزاری اجازه دارد از منابع سهام شما، مقدار اعتباری که به شما تخصیص داده را عودت کند.

قرارداد مشتقه

ابزار مشتقه (Derivative Contract) به قرارداد یا اوراقی گفته میشود که ارزش آنها وابسته به ارزش اوراق بهادار، کالا، شمش یا ارز اصلی است و هیچ گونه ارزش مستقلی ندارند. در معاملات این ابزارها، اصل دارایی جابهجا نشده و عملکرد قیمت آن ناشی از تغییرات قیمت کالای مربوط است. خریدار و فروشنده، با توجه به قیمت توافقی کالای مورد نظر خود را پیش خرید یا پیش فروش میکنند. یکی از مهمترین جذابیتهای معاملات مشتقه، دو طرفه بودن آنهاست. بر همین اساس معاملات به صورت اهرمی عمل میکنند و میتوانید بیش از سرمایه خود سود کنید یا اینکه بهصورت کلی تمام سرمایه خود را از دست دهید. علاوه بر این، دو طرف خریدار و فروشنده میتوانند پیش از پایان قرارداد، از معامله خارج شوند و زیان یا سود خود را شناسایی کنند.

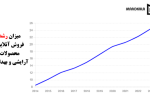

صندوق های اهرمی

صندوق اهرمی یکی از سادهترین و پرکاربردترین روشها برای استفاده از اهرم مالی است. این صندوق نوعی صندوق سهامی است و بیشتر دارایی خود را در سهام شرکتهای بورسی سرمایهگذاری میکند. صندوق اهرمی ریسک و بازدهی بالایی دارد و مناسب سرمایهگذاران ریسکپذیر است. این صندوق عملکردی مشابه با اهرم دارد و سودی بیشتر از سود دریافتی از سایر صندوقها را در اختیار سرمایهگذاران قرار میدهد. در تصویر زیر ضریب هرم صندوقهای اهرمی و درصد سهام دلاری آنها مشخص شدهاست. لازم به ذکر است این ضریب اهرم در روزهای منفی نیز فعال بوده و سرمایه سرمایه گذاران را با سرعت بیشتری تنزیل میدهد.

با تمام این تفاسیر در استفاده از اهرم باید نهایت دقت و حساسیت را به خرج داد. در مورد اول و دوم خطر از بین رفتن بخش عظیمی از داراییها وجود دارد و مورد سوم نیز سرعت سقوط دارایی را بیش از پیش خواهد کرد. پر واضح است که در صورت سرمایهگذاری موفق، این اتفاقات برعکس خواهد شد.

- نویسنده: اقتصاد آنلاین