گرچه طلا در آستانه رشد متوسطی در یک چشمانداز اقتصادی جهانی پویا در سال ۲۰۲۵ قرار دارد، چشمانداز این فلز زرد ترکیبی از چالشها و فرصتها را ارائه میدهد.

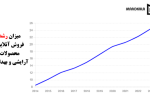

قیمت طلا برای دومین روز متوالی کاهش یافت، و علت این کاهش، فشاری بود که بازدهی بالای اوراق قرضه خزانهداری ایالات متحده بر روی فلز زرد وارد کرد. قیمت XAU/USD در ۲,۶۵۷ دلار معامله میشود که ۰.۸۰٪ کاهش یافته است و سپس، مسیر نزولی خود را ادامه داد و به ۲,۶۴۸ دلار رسید.

در واقع طلا تحت تأثیر عوامل بنیادی منفی قرار دارد. حال سوال کلیدی این است که آیا بازگشتی در افق است یا اینکه کاهش قیمتها عمیقتر خواهد شد. معاملهگران منتظر کاهش نرخ بهره فدرال رزرو (Fed) در هفتهی آینده هستند. پس از انتشار مجموعهای از دادههای اقتصادی ایالات متحده، با وجود ثبت زیانها، طلا تقریباً ۱٪ در هفته افزایش یافته است.

گفتنی است دادههای تورم ایالات متحده در بخشهای مصرفکننده و تولیدکننده مختلط بود، اما آخرین گزارش مطالبات اولیه بیکاری، چراغ سبزی به سرمایهگذاران برای قیمتگذاری در کاهش نرخ فدرال رزرو در دسامبر داد.

در حال حاضر، تمرکز معاملهگران به جلسهی سیاست پولی فدرال رزرو در تاریخ ۱۷-۱۸ دسامبر تغییر کرده است، در حالی که بر اساس دادههای منتشر شده از بورس کالای شیکاگو (CBOT)، معاملهگران با احتمال ۹۳٪، کاهش ۲۵ واحد پایه (bps) را قیمتگذاری میکنند.

پس از این تصمیم، سرمایهگذاران به کنفرانس مطبوعاتی رئیس فدرال رزرو، جروم پاول، چشم خواهند دوخت و به دنبال نشانههایی در مورد مسیر سیاست پولی برای سال ۲۰۲۵ خواهند بود.

دادههای سطح دوم که در روز جمعه منتشر شد نشان داد که قیمتهای واردات ایالات متحده به طور جزئی افزایش یافته است، در حالی که قیمتهای صادرات در نوامبر با کاهش همراه بوده است.

پس از اینکه آنتونی بلینکن، وزیر امور خارجه ایالات متحده، ابراز داشت که نشانههای امیدوارکننده پیرامون امکان گسترش آتشبس در غزه مشاهده کرده است، فلز غیربازده زیانهای خود را گسترش داد.

هفتهی آینده، برنامه اقتصادی ایالات متحده شامل انتشار PMIهای پیشرفته S&P Global، فروش خردهفروشی، تولید صنعتی، تصمیمگیری سیاست کمیته بازار آزاد فدرال (FOMC) و انتشار شاخص قیمت مصرف شخصی (PCE) خواهد بود.

محرکهای روزانه بازار

در حالی که شاخص دلار ایالات متحده در ۱۰۷.۰۵ ثابت باقی مانده و تقریباً بدون تغییر مانده، قیمت طلا در میان افزایش بازدهی خزانهداری ایالات متحده در حال نوسان است.

قیمتهای طلا به شدت کاهش یافت، زیرا بازده واقعی ایالات متحده تقریباً پنج واحد پایه، از ۱.۹۹۶٪ به ۲.۰۶۶٪ افزایش یافت.

بازدهی اوراق قرضه ۱۰ ساله خزانهداری ایالات متحده نیز چهار و نیم واحد پایه به ۴.۳۷۵٪ افزایش یافت و بر روی فلز طلایی فشار وارد کرد.

قیمتهای وارداتی برای نوامبر ۰.۱٪ به صورت ماهانه افزایش یافته که نسبت به اکتبر بدون تغییر است، اما پیشبینیها از کاهش ۰.۲-٪ فراتر رفته است.

قیمتهای صادراتی برای همین دوره از ۱٪ به ۰٪ به صورت ماهانه کاهش یافته است که بالاتر از برآوردهای ۰.۲-٪ است.

منابع به نقل از رویترز اظهار داشتند: «ما به زمانی از سال رسیدهایم که اعتقادات پایین، و موقعیتها به شدت تحت کنترل هستند، به این معنی که هرگونه تغییر قیمت – در هر دو جهت – به سرعت با تسویه موقعیتها مواجه خواهد شد.»

تحلیلگران گلدمن ساکس اشاره کردند که بانک مرکزی چین ممکن است حتی در دورههای ضعف ارز محلی، تقاضای طلا را افزایش دهد تا اعتماد به ارز خود را تقویت کند.

از سوی دیگر، امیدواریها در مورد اقدامات محرک چین به دلیل نگرانیهای فزاینده در مورد جنگ تجاری آمریکا و چین کاهش یافته است. روزنامه وال استریت ژورنال (WSJ) در گزارشی محرمانه، اعلام کرد که چین شروع به تلافی علیه تعرفههای آینده دونالد ترامپ، رئیسجمهور منتخب، کرده است.

بازار اکنون بر این باور است که فدرال رزرو ممکن است با نشاندادن توقف در ژانویه، پس از کاهش پیشبینیشده ۲۵ واحد پایه (bps) در جلسه سیاستگذاری ۱۷-۱۸ دسامبر، سیگنال تهاجمی ارسال کند، بهویژه پس از انتشار دادههای بالاتر از حد انتظار شاخص قیمت تولیدکننده (PPI) ایالات متحده، این احتمال قویتر شد.

از منظر تکنیکال، طلا در کانال فعلی خود محدود باقی مانده و مرحلهی تثبیت هنوز برقرار است. تمرکز اصلی بر روی ناحیه حمایت کلیدی بین ۲,۶۳۶ و ۲,۶۳۴ است که زیر آن یک خوشه بزرگ نقدینگی میتواند به عنوان هدف بالقوهای برای قیمتها عمل کند.

سطح حمایت ۲,۶۳۶ بسته به تحولات آینده بازار، میتواند باعث بازگشت قیمتها شود. اگر بازگشت قیمتها کمعمق باشد و قیمتها به سرعت به این سطح بازگردند، احتمال شکستن زیر حمایت افزایش مییابد و ممکن است قیمتها به سطوحی مانند ۲,۶۱۲ و ۲,۵۸۰ کاهش یابند. با این حال، اگر طلا بتواند بالای ۲,۶۸۲ تثبیت شود و بالای اوجهای محلی قرار گیرد، میتواند راه را برای آزمایش مجدد سطوح بالاتر هموار کند.

چشمانداز آتی طلا

طبق گزارش شورای جهانی طلا، در حالی که طلا در آستانه رشد متوسطی در یک چشمانداز اقتصادی جهانی پویا در سال ۲۰۲۵ قرار دارد، چشمانداز این فلز زرد ترکیبی از چالشها و فرصتها را ارائه میدهد.

پیشبینیهای بازار نشان میدهد که طلا ممکن است در سال ۲۰۲۵ رشد پایدار، هرچند اندکی، را تجربه کند. متغیرهای کلیدی اقتصادی مانند تولید ناخالص داخلی جهانی، بازده اوراق قرضه و تورم نشاندهندهی یک محیط پایدار هستند، هرچند که خطرات همچنان وجود دارند.

ناگفته نماند که در این راستا، چندین عامل، از جمله اقدامات بانکهای مرکزی، تنشهای ژئوپولیتیکی و تقاضای در حال تحول مصرفکنندگان و سرمایهگذاران، عملکرد طلا را شکل خواهند داد.

پتانسیل افزایش قیمت ممکن است از خریدهای قویتر از حد انتظار بانکهای مرکزی یا شوکهای اقتصادی ناشی از فرار به داراییهای امن به وجود آید. از سوی دیگر، سیاستهای پولی سختتر و افزایش نرخهای بهره میتواند بر طلا فشار وارد کند.

در این بین، ایالات متحده، تحت ریاستجمهوری دوم ترامپ، عامل مهمی در مسیر طلا است. در حالی که یک برنامه اقتصادی حامی کسبوکار ممکن است احساسات داخلی را تقویت کند، سرمایهگذاران جهانی محتاط هستند و نگران فشارهای تورمی و اختلالات زنجیره تأمین هستند.

انتظار میرود که فدرال رزرو تا پایان سال نرخهای بهره را به میزان ۱۰۰ واحد پایه کاهش دهد که به طور تاریخی از طلا حمایت میکند، اما یک توقف طولانی یا معکوس در سیاست میتواند چالشهایی ایجاد کند.

چین و هند، دو بازار بزرگ طلا، همچنان برای عملکرد طلا حیاتی خواهند بود. در چین، رشد اقتصادی و تحریکات دولتی میتواند بر تقاضای مصرفکننده تأثیر بگذارد، اگرچه رقابت از سوی سهام و املاک ممکن است جذابیت طلا را محدود کند.

هند در موقعیت قویتری قرار دارد، با رشد اقتصادی بالای ۶.۵ درصد که از تقاضای مصرفکننده حمایت میکند. علاوه بر این، محصولات سرمایهگذاری مالی طلا در هند در حال افزایش محبوبیت هستند و به بازار استحکام میبخشند.

بانکهای مرکزی به مدت نزدیک به ۱۵ سال خریدار خالص طلا بودهاند و ارزش آن را به عنوان یک پوشش در برابر بحران و یک دارایی ذخیره قابل اعتماد میشناسند.

پیشبینی میشود که در سال ۲۰۲۵، تقاضای بانکهای مرکزی، از میانگین بلندمدت ۵۰۰ تن فراتر رود و به تقویت قیمتهای طلا ادامه دهد. با این حال، کاهش زیر این سطح میتواند چالشهایی برای فلز ایجاد کند.

در کنار اینها، عدم قطعیت همچنان یک عامل مهم است. تنشهای ژئوپولیتیکی، به ویژه در مناطقی مانند کره جنوبی و سوریه، و نگرانیها در مورد بدهیهای حاکمیتی اروپا میتواند سرمایهگذاران ریسکگریز را به سمت طلا سوق دهد.

در عین حال، تعامل بین عوامل کلیدی طلا – گسترش اقتصادی، ادراک ریسک، هزینه فرصت و شتاب، بر قیمت آن تأثیر خواهد گذاشت.

انتظار میرود که طلا در محدودهای مشابه اواخر ۲۰۲۴ معامله شود و بازتابدهندهی قیمتگذاری بازار بر اساس اطلاعات موجود باشد. کاهش نرخهای بهره یا افزایش خطرات ژئوپولیتیکی میتواند قیمتها را بالاتر ببرد، در حالی که ترکیبی از افزایش نرخها و کاهش رشد ممکن است فشار کاهشی وارد کند.

خرید بانکهای مرکزی همچنان حیاتی خواهد بود و مبنایی ثابت برای طلا در سال ۲۰۲۵ فراهم میکند.

منبع:

سایت طلا

- نویسنده: گسترش نیوز