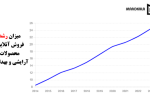

در کشورمان از ابتدای شروع به کار ریال تا پیش از سال ۱۳۳۶، نظام ارزی چند نرخی حاکم بوده است. از دهه ۱۳۱۰ بهدنبال اعمال کنترلهای ارزی، صادرکنندگان ملزم به فروش ارز به بانکهای موردتایید به نرخ رسمی بودند.

از سال ۱۳۳۶ با حذف گواهی صدور و کاهش ارزی ریال، نظام تکنرخی حاکم شد که تا سال ۱۳۵۶ ادامه پیدا کرد. همزمان با کاهش صادرات نفتی در سال ۱۳۵۷ نرخ غیررسمی ارز از نرخ رسمی فاصله گرفت. تا سال ۱۳۷۰ تامین ارز کالاهای اساسی از محل صادرات نفتی با همان نرخ پیش از انقلاب ادامه پیدا کرد و صادرکنندگان غیرنفتی نیز مجاز به فروش ارز به نرخ بازار غیررسمی شدند. در فروردین ۱۳۷۱ با تصمیم دولت برای یکسانسازی نرخ ارز، نرخ دلار از ۶.۷ تومان به ۱۴۳ تومان افزایش یافت. پس از این جهش قیمتی از آذر سال بعد دوباره نظام چندنرخی ارز حاکم شد.

بنابر آنچه پیشتر مرکز پژوهشهای مجلس منتشر کرده، طبق قانون بودجه سال ۱۳۸۰ دولت مکلف شد در نیمه نخست آن سال زمینههای یکسانسازی نرخ ارز را فراهم کند. با فراهم شدن مقدمات از فروردین ۱۳۸۱ یکسانسازی نرخ ارز انجام شد و نرخ رسمی از ۱۷۵ تومان به ۷۹۰ تومان افزایش یافت. در عینحال بانک مرکزی از سال ۱۳۸۲ تا ۱۳۹۰ تحت سرفصل مداخله در بازار غیررسمی ارز، ۲۴۹ میلیارد دلار ارز در بازار فروخته که این مقدار به جز مقدار فروش بانک مرکزی برای واردات و دیگر مصارف رسمی است. از سال ۱۳۹۳ دوباره این مداخلات از سر گرفته شد تا در ۱۳ سال حجم فروش ارز بانک مرکزی در قالب مداخلات ارزی به ۲۸۴ میلیارد دلار برسد.

در پی تحریمهای ابتدای دهه ۹۰ همزمان با کاهش صادرات نفتی، نرخ ارز با جهش مواجه شد. این جهش ارزی سبب شد تا دولت نرخ رسمی ارز را در مقدار ۱۲۲۶ تومان تثبیت کند. در تیر ۱۳۹۲ نرخ رسمی با حدود ۱۰۰ درصد افزایش به ۲۵۰۰ تومان رسید. از سال ۱۳۹۲ تا ۱۳۹۶ نرخ غیررسمی سالانه متوسط ۶ درصد و نرخ رسمی در حاشیه نرخ غیررسمی با اختلاف حدود ۱۵ درصدی افزایش مییافت. در سال ۱۳۹۷ نرخ غیررسمی ارز با بیشترین جهش تاریخ از حدود ۴ هزار تومان به حدود ۱۰ هزار و ۳۰۰ تومان رسید.

تحولات نرخ حقیقی ارز

از شاخصهای ارزی مهم، نرخ حقیقی ارز است. نرخ حقیقی ارز نرخ ارزی است که اثرات تورمی کشور داخلی و خارجی از آن حذف شده است. تا پیش از سال ۱۳۲۰ نرخ حقیقی ارز در بازار غیررسمی بسیار بالاتر بوده است. در دو دهه ۶۰ و ۷۰ نرخ حقیقی ارز در سطح جدید قرار گرفت و همزمان با افزایش نرخ نفت در دهه ۸۰، ر شد نرخ اسمی ارز کمتر از ۵ درصد و ادامه تورمهای دورقمی موجب شد نرخ حقیقی غیررسمی حدود ۶۰ درصد نسبت به گذشته کاهش یابد. قیمت و صادرات نفت اثر بسزایی بر نرخ ارز کشورهای صادرکننده و واردکننده نفت دارد و به همین دلیل پس از افزایش نرخ نفت از سال ۲۰۰۰ میلادی، مطالعات درباره رابطه نرخ نفت و نرخ ارز، رشد معناداری داشته است. بررسیها نشان میدهد همبستگی معکوس میان نرخ حقیقی ارز در بازار غیررسمی و ارزش حقیقی صادرات نفتی وجود دارد. اما این همبستگی در دهه ۴۰ و نیمه اول دهه ۵۰ مبهم است. این میان در سالهای ۱۳۹۲ تا ۱۳۹۶ در کنار صادرات نفتی، بالا بودن نرخ حقیقی سود سپرده نیز میتواند در پایین ماندن نرخ حقیقی ارز موثر باشد.

نقش پررنگ نفت در بازار ارز

از این زاویه که سهم بالای ارزهای نفتی در طرف عرضه بازار ارز، سیاستهای ارزی در کشورهای صادرکننده نفت مانند ایران از اهمیت بیشتری برخوردار است.

این سهم بالا در طرف عرضه، به معنای قدرت قیمتگذاری سیاستگذار در بازار ارز است. به همیندلیل، مسئله نرخ ارز جزو مسائل دائمی و مهم سیاستگذار و به همین میزان نیز محل اختلافنظرهای اساسی میان متخصصان و کارشناسان اقتصادی بوده است. یکی از مهمترین ریشههای اختلافات کارشناسی، از اختلافنظر درباره نظریات تعیین نرخ است. بهعنوان مثال برخی متخصصان با تکیه بر ادعای منطبق نبودن روند نرخ ارز در ایران با مدهای مختلف نظریه تخصیص ارز، نرخ ارز را تابعی از عوامل بنیادین اقتصاد ندانسته و تغییرات آن را ناشی از عواملی مانند تصمیم دولت یا رفتار صادرکنندگان بزرگ میدانند. به همین دلیل سیاستهای ارزی مبتنی بر تعیین دستوری نرخ ارز را برای ایران بهینه میدانند.

رانت نفتی لحاظ شود

بررسیها نشان میدهد دو نظریه رایج تعیین نرخ ارز یعنی نظریه برابری قدرت خرید و مدل پولی منوط به لحاظ اثر رانت منابع طبیعی نفت و تغییرات رابطه مبادله، روند بلندمدت نرخ ارز را از توضیح میدهند. این نظرات از تناسب بیشتری برای کشورهای دارای تورم و رشد نقدینگی بالا برخوردار هستند. نکته حائز اهمیت دیگر ضرورت لحاظ کردن شکست ساختاری ناشی از فروپاشی برتون وودز است.

در دهه ۴۰ که مربوط به دوره پیش از فروپاشی برتون وودز است، نرخ ارز مبتنی بر نظریه برابری قدرت بالاتر و نرخ ارز مدل پولی پایینتر از نرخ غیررسمی است. پس از فروپاشی برتون وودز از اوایل دهه ۵۰، مقارن با اوایل دهه ۱۹۷۰ میلادی، نرخ ارز در هر دو مدل با هم همگرا شدند. این امر ناشی از پیشی گرفتن نرخ تورم از رشد نقدینگی است. در این دوره، رابطه مبادله ایالات متحده بهشدت دچار تغییر شده که درنهایت در اواخر دهه ۷۰ میلادی به ثبات نسبی دست مییابد.

از ابتدای دهه ۵۰ شمسی همزمان با رشد نرخ جهانی نفت و ارزش صادرات نفتی، نرخ ارز مدل پولی بالاتر از نرخ ارز قرار گرفته است. این پدیده بهدلیل افزایش ورودی رانتهای نفتی به کشورهای صادرکننده مانند ایران رخ داده است. ورود ارزهای نفتی موجب شده اثر رشد نقدینگی بر نرخ ارز ظاهر نشود. در این دوره دو اثر تعدیلات پس از فروپاشی برتون وودز و افزایش نرخ باید مدنظر قرار گیرد.

در دو دهه ۶۰ و ۷۰ روند نسبتا با ثباتی در جریان است و نرخهای مختلف محاسبه شده ارز با هم تقریبا منطبق هستند که بیانگر افزایش نرخ ارز در تناسب با تورم و رشد نقدینگی دارد. در این دو دهه بهدلیل ثبات نسبی در ارزش صادرات نفتی و به تبع آن رابطه مبادله، این انطباق شکل گرفته است. در نبود تغییرات معنادار ورودی ارزهای نفتی به اقتصاد کشور، رشد نقدینگی تبدیل به افزایش نرخ ارز شده و رشد نرخ ارز متناسب با تورم تجربه شده است.

با آغاز دهه ۸۰ و به دلیل افزایش نرخ جهانی نفت و ورودی ارزهای حاصل از رانت نفتی به اقتصاد، واگرایی در روند سه نرخ ایجاد شد. به دلیل افزایش رابطه مبادله با کشورهای صادرکننده نفت، نرخ پولی پایینتر از نرخ ارز ناشی از قدرت مبادله قرار گرفت. از طرفی بهدلیل افزایش ورودی ارزهای نفتی به اقتصاد، اثر رشد نقدینگی بر نرخ ارز ظاهر نشد. از آنجا که کاهش رشد نرخ ارز اثر کاهشی روی تورم و در مقابل افزایشی روی نقدینگی دارد، واگرایی دو روند نرخ ارز قابل انتظار بود.

با سقوط نرخ نفت در سال ۲۰۱۵ میلادی و کاهش صادرات نفتی در کشورهای صادرکننده نفت، نرخ ارز به روند نرخ ارز مبتنی بر قدرت خرید همگرا شد. البته در ایران این اتفاق با کاهش صادرات نفتی در پی تحریمهای سال ۹۷ رخ داد. از سال ۹۳ تا ۹۶ بالا بودن نرخ حقیقی سود سپرده بانکی اثر معناداری بر عدمافزایش نرخ ارز متناسب با تورم داشت. این در حالی است که فاصله نرخ ارز و نرخ مدل پولی همچنان پابرجاست.

تغییر در رابطه مبادله یکی از موارد معمول در نقض نظریه برابری خرید در کشورهای صادرکننده نفت است، چراکه در این کشورها بهدلیل نوسانات نرخ نفت، رابطه مبادله میتواند در سطوح مختلفی قرار بگیرد؛ بنابراین شرط لازم است که برای تعیین روند نرخ ارز در هر دوره، سال پایهای انتخاب شود که در آن سال، از سطح رابطه مبادله یکسانی برخوردار باشند. وجود رانت نفتی در کشورهای صادرکننده نفت و لحاظ نکردن آن در مدل پولی، استفاده از این مدل محاسبات را دچار بیشبرآوردی میکند. البته با اضافه کردن رانت نفتی در مدل پولی، این مسئله رفع و بهطورکلی قدرت توضیحدهندگی مدل پولی بیشتر میشود.

- نویسنده: گسترش نیوز