در بازار ناکارا باید انتظار بیش و یا پیش واکنشی به اخبار را داشت؛ به طوری که حتی خبرهترین افراد نیز نمیتوانند تحلیل مناسبی نسبت به آینده سهم ارائه دهند و دوما تحقیقات در بورسهای نیویورک، لندن و توکیو به خوبی نشان میدهد که بعد از فروکش کرد تاثیرات اخبار بر بازار، آن دسته از نمادهی بنیادینی که قبل از آن بازدهی کمتری را کسب کرده بودند، بیشتر مورد توجه سرمایهگذاران قرار میگیرند و فارغ از ارزش ذاتیشان، معاملات جذابتری خواهند داشت.

اقتصاد آنلاین – رجا ابوطالبی: همه روزه جریان قدرتمند و مداوم اطلاعات بسیار زیاد به بازارها وجود دارد. به عنوان مثال، اطلاعاتـی مربوط به شرایط عمومی اقتصـاد، آب و هوا، اعتصاب کارگران، کمبود مواد اولیه، بحرانهای بینالمللی و اطلاعاتی از این دست، که همه آنها بر قیمت اوراق بهادار تأثیر میگذارد.

اگر بازار کارا باشد؛ به محض دریافت این اطلاعات، قیمت اوراق بهادار باید واکنش نشان داده و تعدیل شـود؛ هر چند واکنش معمولاً نمیتواند آنی باشد؛ ولی فاصله بین دریافت اطلاعات و واکنش قیمتها باید با روشها و تکنیکهای در دسترس جهت دریافت و پردازش اطلاعات متناسب باشد.

همچنین واکنش آغازین بازار نسبت به دریافت اطلاعات جدید باید به طور دقیق صورت گیرد و احتیاج به تصحیح بعدی قیمتها نباشد؛ به این معنا که واکنش قیمتهای بازار نیز باید به دور از تعصب باشد. بعضـی از بازارهای سرمایه از کارایی لازم برخوردار نیستند. در این بازارها اولا اطلاعات به وفور و به سرعت در بازار پخش نمیشوند و ثانیاً قیمت اوراق بهادار نسبت به اطلاعات جدید بی تفاوت بوده و یا ممکن است عکس العمل قیمت اوراق بهادار نسبت به اطلاعات جدید بیشـتر از حد مورد انتظار باشـد.

بعضی از اوقات ممکن است بازار واکنش کمتری نسبت به یک یا چند رویداد نشان دهد. در اینگونه بازارها، تحلیلگران قوی وجود ندارند که اطلاعات را دریافت و درست ارزیابی کرده و تصمیم بگیرند؛ بنابراین قیمت بهدرستی تعیین نمیشود. ازاینرو کسی احساس امنیت نمیکند.

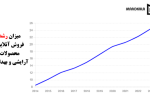

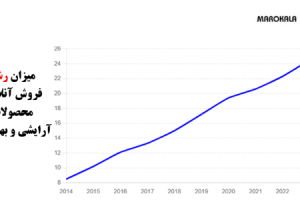

در شکل زیر حالات مختلف واکنش بازار اوراق بهادار نسبت به اطلاعات جدیـد نشـان داده شده است. فرض کنید زمان صفر زمان اعلام رویداد (اطلاعات جدید) اسـت. اطلاعات جدیـد باعـث افزایش قیمـت بازار اوراق بهادار میشود. اگر بازار کارا باشـد؛ در زمـان اعلام خبر قیمت اوراق از ۳۰ دلار به ۳۳ دلار افزایش مییابد؛ ولی حالات مختلف دیگری نیز ممکن است اتفاق افتد. ممکن است در موقع اعلام خبر بازار نسبت به اطلاعات جدید واکنش بیش از حد مورد انتظار نشان دهد و قیمت ورقه بهادار طی چند روز تعدیل شـده و بـه قیمت واقعی نزدیک شود.

کینز نخسـتین فردی بـود که در سال ۱۹۳۶ از طریق بررسی نوسانهای روزانه سود سرمایهگذاریهـا، واکنش بیش از حد سرمایهگذاران را در بازارهای سهام مشاهده کرد. سـپس موضوع واکنش بیش از اندازه سرمایه گذاران، توسط دی بونت و تالر در سال ١٩٨٥ در بورس اوراق بهـادار نـیویورک، مـورد بررسی قرارگرفت که نتایج کار آنها در یکی از پرنفوذترین و بحث برانگیزترین مقالات دربــاره واکنش بیش از اندازه سرمایهگذاران منتشر شد.

آنها بهعنوان طراحان «فرضیه واکنش بیش از اندازه» مطـرح کـردند کـه اگـر قیمت سهام به طور سیستماتیک از حد خارج شود؛ برگشت آن فقط با استفاده از دادههای مـربوط به بازده سهام در گذشته (و بدون استفاده از دادههای حسـابداری مثل سود) باید قابل پیشگویی باشد.

طبق شواهد بهدست آمده توسط این دو محقـق، فرضـیه واکـنش بـیش از اندازه تایید شد. زیرا برای بیش از نیم قرن، پرتفوی بازنده مشـتمل بـر ٣٥ سـهم (پرتفویی که در دوره قبلی بازدهی مناسبی را به ارمغان نیاورده بود)، دارای عملکـرد بهتری از عملکرد بازار بوده است؛ در حالیکه پرتفوی برنده (پرتفویی که در دوره قبلی بازدهی معقول و زیادی را منعکس کردهبود) بازدهی کمتر از بازده بازار به دست آورده است. البته ذکر این نکته ضروری است که تمام ۷۰ سهم مورد بررسی را نمادهایی تشکیل میدادند که از نظر آمارهای حسابداری عملکرد قابل قبولی داشتند!

«دیس سنیک» نیز تأثیر واکنش بـیش از اندازه سرمایهگذاران سهام عادی در بورس اوراق بهـادار لندن را مورد بررسیی قرار داد. طبق نتایج به دست آمده، پرتفوی بازنده نسبت بـه پرتفوی برنده بـرای مدت ۴ سال پس از تشکیل پرتفوی، بازدهی حدود ١٠٠ درصد بیشتر داشته است.

گیوناراتن و یونساوا در سال ١٩٩٧ بـه بررسی پدیده تاثیر واکنش بـیش از اندازه سـرمایهگذاران سهام عادی در بورس اوراق بهادار توکیو پرداختند. نتایج بهدست آمده نشان میدهد که پرتفوی برنده که بالاترین بازده ماهانه را در دوره رتبه بندی (دوره تشکیل پرتفوی) داشـته است در دوره پس از رتـبه بـندی (دوره آزمون پرتفوی) به طور متوسط ۳.۵ درصد کاهش بازده را در طی ماه نشـان میدهد. متقابلا پرتفوی بازنده که پایین ترین عملکرد را در دوره رتبه بندی داشته است، در دوره پس از رتبه بندی به طور متوسط ۲.۷ درصد افزایش در بازده را طی ماه نشان میدهد.

اولا در بازار ناکارا باید انتظار بیش و یا پیش واکنشی به اخبار را داشت؛ به طوری که حتی خبرهترین افراد نیز نمیتوانند تحلیل مناسبی نسبت به آینده سهم ارائه دهند و دوما تحقیقات در بورسهای نیویورک، لندن و توکیو به خوبی نشان میدهد که بعد از فروکش کرد تاثیرات اخبار بر بازار، آن دسته از نمادهی بنیادینی که قبل از آن بازدهی کمتری را کسب کرده بودند، بیشتر مورد توجه سرمایهگذاران قرار میگیرند و فارغ از ارزش ذاتیشان، معاملات جذابتری خواهند داشت.

- نویسنده: اقتصاد آنلاین