یک اقتصاددان با برشمردن معایب انتشار اوراق گواهی ۳۰ درصدی از سوی بانک مرکزی گفت: ترس از این است که نرخ سود بالا رفته و نرخ استقراض دولت هم بالا برود و دولت برای تامین مالی بازارها را سرکوب کند؛ به خصوص اینکه دولت کسری بودجه بالایی داشته و دست بالا را در حوزه تامین مالی دارد و میتواند بخش خصوصی را سرکوب نماید؛ به نحوی که وقتی نرخهای تامین مالی دولت تعیین کننده باشد، یک شوک سیاسی یا تلاطم ارزی و کاهش درآمد در کنار فشار فروش اوراق میتواند مشکلات متعددی ایجاد کند.

اقتصاد آنلاین – احمدرضا مسعودی: عباس دادجوی توکلی، کارشناس مسائل اقتصادی و بانکی در گفتگو با خبرنگار اقتصادآنلاین درباره پیامدهای منفی انتشار گواهی سپرده ۳۰ درصدی از سوی بانک مرکزی و تصمیم دوباره این بانک برای انتشار مجدد اوراق، گفت: به گواهی سپرده ۳۰ درصدی از دو زایه میتوان نگاه کرد،بانک مرکزی اعلام کرد که این گواهی برای تامین سرمایه در گردش بخش خاصی از اقتصاد صورت میگیرد با این توجیه که نرخهای بهره و استقراض در بازار بین ۳۵ تا ۴۵ درصد در حال نوسان است؛ پس اگر نرخ بهره را در اقتصاد بالا ببریم، حتی اگر نرخ تسهیلات ۳۳ درصد هم شود، برای دریافت کنندگان منابع به صرفه است؛ضمن اینکه تامین سرمایه در گردش صنایع بسته به رسته کاری، بین حدود ۶۰ تا ۹۰ درصد فروش سال قبل است و باید این تامین شود.

وی افزود: نکتهای که درباره انتشار گواهی سپرده خاص وجود دارد این است که ابتدا باید طرح تولیدی و اقتصادی ارزیابی و بازدهی آن هم مشخص شود، تا آنجایی که از بانکها جویا شدیم آنها اعلام کردند ما برای تامین سرمایه خصوصا زیرمجموعه خودرویی ها قرارداد داریم؛ اما یکسری از بانکها برخلاف روال معمول اعلام کردند ما برنامه خاصی برای وام دهی نداریم و تازه باید بررسی کنیم تا ببینیم به کدام طرح ها وام بدهیم.

اوراق منتشر شد، منفعتی به سیستم بانکی نرسید

این کارشناس اقتصادی با بیان اینکه به لحاظ نظری روش بانک مرکزی غلط است، تصریح کرد: سپردههای بلندمدت ۲۴ و ۲۵ درصدی که از قبل وجود داشت تبدیل به سپرده ۳۰ درصدی شده است. منافعی به سیستم بانکی اضافه در این حالت اضافه نمیشود. شاید هدف این است که از خروج پول و سیالیت سپردهها کاسته و سرعت گردش پول را کنترل کنند، بانکها نیاز تزریق ذخایرشان کم شود و بعد یک مقدار ذخیره قانونی آزاد میشود و به پشتوانه این مساله نظام بانکی میتواند یکسری خلق نقدینگی و وام دهی داشته باشد که در این حالت بازهم امکان داشت بدون انتشار گواهی سپرده ۳۰ درصدی، اقدامات ذکر شده را انجام داد.

وی ادامه داد: در واقع میتوانستند سپرده جذب کنند و وام بدهند؛ بنابراین فلسفه اقدام بانک مرکزی این است که نرخ بهره بالا میرود، رسوب ذخایر در سیستم بانکی بیشتر میشود و تلاطم در بازار بین بانکی کمتر میگردد؛ اما مجددا باید تاکید کرد که بدون طی شدن این فرآیندها هم میشد وام داد و سپرده جذب کرد.

دادجوی توکلی بر همین اساس ادامه داد: برآوردی که داشتم این بود که اگر ۲۰۰ همت سپرده ۳۰ درصدی باز شود حدودا ۵ تا ۶ درصد قیمت تمام شده پول بالا میرود، یکسری ذخایر قانونی آزاد میشود؛ اما در نهایت وقتی هزینه و درآمدها را کنار هم قرار میدهیم حدودا معادل ۴۵ تا ۵۵ درصد این سپردهها را باید وام بدهند تا به حالت سر به سر برسد؛ در حالی که با شیوههای قبلی وام دهی هم میتوانستند به هدف مدنظر برسند.

این کارشناس اقتصادی با طرح این موضوع که این بحث وجود دارد که میخواهند سرعت گردش ذخایر در بازار بین بانکی را کم کنند، گفت: فارغ از تامین مالی میخواهند تلاطم بازار داراییها را کنترل کنند، وقتی نرخ ارز بالا رفت همیشه سیاستی وجود دارد که افزایش نرخ بهره ابزاری مطلوب است که میتوان با آن نوسانات بازارهای دارایی را مهار کرد.

خلق نقدینگی جدید پیامد اقدام بانک مرکزی

وی در ادامه تصریح کرد: باید توجه کنیم که بالا بردن نرخ بهره یک متغیر توزیعی است، هیچ مقالهای در دنیا نیست و کسی هم نتوانسته ادعا کند که نرخ بهره افسانه چه عددی است که تعادل کامل برقرار شود. کسی نتوانسته این موضوع را تعیین کند که نرخ بهره باید چه عددی باشد که دریافت کننده وام در حالت بهینه قرار بگیرد و پرداخت کننده وام هم بازدهم مطلوبی داشته باشد و بعلاوه اینکه اقتصاد هم دچار رکود نشود.

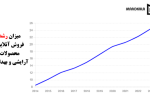

دادجوی توکلی گفت: به این موضوعات باید توجه کنیم که وقتی نرخ بهره بالا میرود یک درآمد جدید ایجاد میشود، سود سپرده خودش یک نقدینگی جدید در اقتصاد خلق میکند و در نهایت انگار سیاستگذار دارد آب را پشت یک سد بیشتر نگه میدارد.

این کارشناس مسائل اقتصادی با تاکید بر اینکه شرایط سیاسی کشور ما در وضعیتی قرار گرفته که نوسان ۴ تا ۵ درصدی نرخ بهره چندان تاثیری نخواهد داشت، توضیح داد: به طور کلی برای برقرای ثبات اقتصادی، جریان نقد ارزی تعیین کننده است، در این سیستم فعلی اگر حجم ارز در دست بانک مرکزی، مناسب و در دسترس و با سهولت باشد خیلی چیزها کنترل میشود؛ اما اگر ذخایر ارزی ناکافی باشد حتی نرخ بهره ۴۵ درصدی هم نمیتواند بازار را کنترل کند بدلیل اینکه کشور ما بشدت به نوسانات ارزی وابسته است و مشاهده میکنیم با هر تغییری در نرخ ارز به سرعت بازارهای دارایی دچار تغییرات قیمتی میشود.

وی افزود: برای مثال حجم تقاضا برای مسکن بسیار زیاد است و عرضه مسکن متناسب با نیاز مردم نیست؛ در این حالت فروشنده دارایی عجله ندارد چون با گذشت زمان هم با همین تورم ارزش دارایی او حفظ میشود پس با هربار کمبود ارز و نوسان میبینیم که بازار مسکن افزایش قیمت دارد. همچنین نرخ ارز وقتی بالا میرود نیاز به سرمایه در گردش تولید افزایش پیدا میکند و نیازهای مصرفی مردم هم بالاتر میرود که همین میتواند عاملی برای خلق نقدینگی بیشتر باشد.

این کارشناس اقتصادی همچنین گفت: به طور کلی برای تامین نیاز سرمایه در گردش بخش تولید بدون انتشار گواهی سپرده ۳۰ درصدی میتوان اقدام کرد. البته برای کنترل گردش پول هم بازار ارز و تغییرات آن تعیینکننده است، ۲۰۰ همت جذب سپرده در طرح بانک مرکزی عددی نیست که اتفاقات مهمی را رقم بزند. این سیاست بانک مرکزی ایدهآل این نیست، نرخ بهره وقتی بالا میرود اثر رکودی دارد و هزینه تولید بالا خواهد رفت.

ضربه سیاست کنترل مقداری ترازنامه به بانکهای کارآمد

وی در خصوص بقیه اقدامات بانک مرکزی ناظر به سیاستهای تثبیت اقتصادی، بیان کرد: طی یکسال گذشته سیاست کنترل مقداری اجرا شده که با بخشهایی از آن موافق هستم. برای مثال ما بانکهایی داریم که کفایت سرمایه ندارند و متخلف هستند پس لزومی ندارد که این بانکها بتوانند همانند گذشته اقدام به وامدهی کنند؛ اما در نقطه مقابل با بانکهایی هم داریم که واقعا کفایت سرمایه لازم را دارند پس درباره آنها نیاز به سختگیری نیست و بهتر است بتوانند فعالیت خودشان را البته شرط وجود نظارت داشته باشند.

دادجوی توکلی همچنین گفت: ترس از این است که نرخ سود بالا رفته و نرخ استقراض دولت هم بالا برود و دولت برای تامین مالی بازارها را سرکوب کند. دولت کسری بودجه بالایی دارد؛ ضمن اینکه دست بالا را در حوزه تامین مالی دارد و میتواند بخش خصوصی را سرکوب نماید؛ وقتی نرخهای تامین مالی دولت تعیین کننده باشد یک شوک سیاسی یا تلاطم ارزی و کاهش درآمد در کنار فشار فروش اوراق میتواند مشکلات متعددی ایجاد کند.

وی ادامه داد: در بحث کنترل مقداری ترازنامه بانکی در آخر یکی باید در بازی بماند و یکی هم باید از بازی خارج شود و ممکن است دولت قدرت خودش را به سایر بخشهای اقتصاد تحمیل کند. بنابراین در سیاست کنترل رشد مقداری ترازنامه نباید نیاز به تامین مالی بخش های نیازمند واقعی نادیده گرفته شود چون اگر آنها نتوانند تامین مالی کنند دچار رکود شدید میشویم همچنین بانکهایی هم که عملکرد صحیح و شفافی دارند نباید دچار محدودیت غیرمنطقی شوند.

این کارشناس اقتصادی درباره سیاست کنترل نرخ ارز که در یکسال گذشته از سوی بانک مرکزی اعمال شده است، متذکر شد: ما در اقتصاد ایران با سیستم ارز چند نرخی سر و کار داریم که طبیعتا ارز ترجیحی سرچشمه فساد و رانت زایی است و در همه این سالها هم کالاهایی که ارز ترجیحی گرفتند باز هم با قیمت نجومی به دست مصرفکننده رسیدند.

وی افزود: از طرفی نرخ ارز باید متناسب با تورم تعدیل شود چون اگر به صورت تدریجی این اتفاق رقم نخورد به محض اینکه یک شوک سیاسی یا اقتصادی وارد شود به یکباره نرخ ارز دچار جهش میشود که آثار بسیار زیانباری خواهد داشت؛ بنابراین بانک مرکزی باید در بازار ارز سیاستهایی را اعمال کند که بساط توزیع رانت در کشور جمع شود و همچنین در آینده هم دچار جهش ارزی مخرب نشویم.

- نویسنده: اقتصاد آنلاین