بهترین صندوق طلا در بورس کدام است؟ این سوال بسیاری از کسانی است که قصد خرید صندوق طلا را دارند. پاسخ هم معمولا این است که بهترین صندوق طلا صندوقی است که بیشترین بازدهی را داشته باشد. نکته قابل توجه این است که در کنار بازدهی، یک صندوق طلا باید پارامترهایی را داشته باشد و رعایت […]

بهترین صندوق طلا در بورس کدام است؟ این سوال بسیاری از کسانی است که قصد خرید صندوق طلا را دارند. پاسخ هم معمولا این است که بهترین صندوق طلا صندوقی است که بیشترین بازدهی را داشته باشد. نکته قابل توجه این است که در کنار بازدهی، یک صندوق طلا باید پارامترهایی را داشته باشد و رعایت کند که بهترین صندوق طلا باشد و سرمایهگذاران بتوانند با خیالی آسوده آن صندوق را انتخاب کنند. در این مطلب به بررسی جامع و انتخاب بهترین صندوق طلا میپردازیم.

معیارهای انتخاب بهترین صندوق طلا

همانطور که اشاره کردیم، یک صندوق طلا به جز بازدهی مناسب باید پارامترهای دیگری را هم داشته باشد که بتواند عنوان بهترین صندوق طلا را به خود اختصاص دهد. در ادامه به صورت موردی و دقیق این معیارها را با هم بررسی میکنیم.

- سابقه صندوق: سابقه یک صندوق سرمایهگذاری به معنای عملکرد تاریخی آن در دورههای زمانی مختلف است، مثلاً ۱ سال، ۳ سال یا ۵ سال گذشته. این سابقه نشان میدهد که صندوق چگونه در شرایط مختلف بازار (مثلاً دورههای رونق یا رکود) عمل کرده است. بررسی سابقه عملکرد یک صندوق میتواند به شما کمک کند تا درک کنید که آیا مدیران صندوق به طور مستمر در مدیریت داراییها موفق بودهاند یا خیر.

- استفاده از مدیران حرفهای: مدیران یک صندوق نقش پررنگی در بازدهی یک صندوق دارند. شرکتهایی که سابقه موفقی در زمینه خدمات و محصولات مالی دارند؛ دارای تیمهای مدیریتی و تحلیلی باتجربه و متخصصی هستند. از این رو هرصندوقی که تیم مدیریتی متخصصتری داشته باشد، احتمالا میتواند عملکرد بهتری از خود به ثبت رساند.

- ترکیب دارایی: بازدهی صندوقهای طلا به طور مستقیم با ترکیب دارایی آن صندوق در ارتباط است برای مثال اگر در سال آینده، سکه ۳۵ درصد و طلای ۱۸ عیار ۲۰ درصد بازدهی داشته باشند، صندوقی که بیشتر دارایی خود را در شمش طلا سرمایهگذاری کرده است؛ بازدهی کمتری نسبت به سایر صندوقها خواهد داشت.

- حباب قیمتی: هرچهقدر حباب یک صندوق طلا بیشتر باشد، آن صندوق احتمالا نوسانات قیمتی بیشتری تجربه میکند و زمانی که نوسان بیشتر شود؛ ریسک سرمایهگذاری بالاتر میرود. برای مثال ممکن یک صندوق بیش از حد نرمال حباب قیمتی داشته باشد و یک سرمایهگذار در همان زمان وارد صندوق شود؛ در این حالت ممکن است که آن فرد بدون اینکه اتفاق خاصی در بازار طلا بیفتد، به دلیل اینکه در هنگام سرمایهگذاری به حباب آن صندوق توجه نکرده بعد از مدتی دچار ضرر شود.

- میزان دارایی تحت مدیریت: میزان دارایی تحت مدیریت (AUM) یک صندوق، نشاندهنده مجموع سرمایهای است که توسط آن صندوق مدیریت میشود. هرچه میزان دارایی تحت مدیریت بیشتر باشد، نشان میدهد که صندوق در جذب سرمایه موفقتر بوده و به احتمال زیاد بازدهی خوبی داشته است. سرمایهگذاران معمولا به صندوقهایی با دارایی تحت مدیریت بیشتر راحتتر اعتماد میکنند، زیرا معتقدند این صندوقها عملکرد بهتری داشتهاند، مدیریت بهتری دارند و توانستهاند توجه سرمایهگذاران بیشتری را جلب کنند. همچنین، صندوقهای با AUM بالا معمولاً نقدشوندگی بیشتری هم دارند. در بین صندوقهای طلا در بورس، نمادهای عیار، مثقال، طلا، کهربا و گوهر دارایی تحت مدیریت بیشتری نسبت به بقیه صندوقها دارند.

- نقدشوندگی: برای هر دارایی نقدشوندگی جزو مهمترین معیارها است چرا که اگر یک دارایی هزاران درصد هم رشد قیمتی داشته باشد اما به پول نقد تبدیل نشود، ارزشی ندارد. به طور کلی نقدشوندگی طلا و صندوقهای طلا بالا است اما همانطور که در مورد قبلی توضیح داده شد؛ صندوقهایی که دارایی تحت مدیریت بیشتری دارند معمولا نقدشوندگی به مراتب بهتری هم دارند.

کدام صندوق طلا بیشترین سود را دارد؟

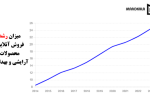

در سالهای اخیر تعداد صندوقهای طلا در بورس بیشتر شده و رقابت بین شرکتها برای ثبت بالاترین بازدهی افزایش پیدا کرده و جالب است که بازدهی آنها بسیار نزدیک به هم بوده است. صندوقهای عیار، مثقال، کهربا و گوهر از جمله صندوقهای پرطرفداری هستند که در این زمینه حضور دارند و توانستند عملکرد موفقی از خود به جای گذارند. به عنوان مثال صندوق طلای مثقال که متعلق شرکت سبدگردان آگاه است و جزو صندوقهایی است که بیشترین دارایی تحت مدیریت را دارد توانسته جزو پربازدهترین صندوقهای طلا هم باشد و در کنار سابقه درخشان گروه آگاه و همچنین بهرهمندی از مدیران حرفهای، بستری فراهم کرده که علاقهمندان بتوانند با خیالی راحت در صندوق طلا سرمایهگذاری کنند و از مزایای آن بهرهمند شوند.

مراحل سرمایهگذاری در صندوق طلا

صندوقهایی طلا عمدتا در بورس قابل معامله هستند. برای خرید و فروش واحدهای صندوقهای طلا لازم است که شما کد بورسی داشته باشید و در یک کارگزاری ثبت نام کرده باشید. سپس با جستجوی نماد معاملاتی آن صندوق در حساب معاملاتی خود در روزهای شنبه تا چهارشنبه از ساعت ۱۲ الی ۱۵، میتوانید سفارش خودتان را ثبت و خریدتان را تکمیل کنید. در ادامه مراحل سرمایهگذاری در صندوقهای طلا را به ترتیب آوردهایم:

- ثبت نام در سجام و دریافت کد بورسی

- ثبت نام در کارگزاری و دریافت اطلاعات حساب معاملاتی

- واریز وجه به حساب معاملاتی خود

- ورود به حساب و جستجوی نماد صندوق مورد نظر

- وارد کردن اطلاعات سفارش (تعداد و قیمت مورد نظر)

- ثبت سفارش

کدام صندوق را انتخاب کنیم؟

سرمایهگذاری در صندوقهای طلا روشی بهینه برای سرمایهگذاری در بازار طلا است که مزایای زیادی نسبت به سایر روشهای سرمایهگذاری در طلا دارد. با این وجود، اینکه بهترین صندوق طلا در بورس کدام است؛ سوالی است که در ذهن بسیاری از افراد وجود دارد. در این مطلب درباره معیارهای مورد نظر برای انتخاب بهترین صندوق طلا توضیح دادیم تا این گره ذهنی سرمایهگذاران برطرف شود. در نهایت، با توجه به این معیارها و تحلیل دقیق عملکرد صندوقهای مختلف، میتوان با اطمینان بیشتری بهترین صندوق سرمایهگذاری طلا را انتخاب کرد که همسو با اهداف مالی و سطح ریسکپذیری سرمایهگذار باشد.

- نویسنده: گسترش نیوز