«آدم گاهی اختیار مال خودش را ندارد» این جمله ماجرای این روزهای مردم و سپردههاشان در بانکهاست. در روزهای اخیر، مراجعه به بانکهای گوناگون برای خروج نقدینگی حکایت از سرسختی و موانع بسیار بانکها بر سر راه مشتریان دارد.

در نگاه نخست، سرمایهگذاری افراد جامعه در بانک شبیه به یک بازی بردبرد به نظر میرسد. مشکل اما جایی آغاز میشود که یک طرف این ماجرا به هر دلیلی حاضر به ادامه این مسیر نباشد و تصمیم به خروج سرمایهاش از بانک بگیرد. آن زمان است که اما و اگرهای طرف دیگر شروع میشود. روزی سیستم قطع است و باید دوباره یا چندباره به بانک مراجعه کنی، روزی دیگر نیز بهگفتهی کارمند بانک «سواد مالی» نداری و نمیدانی الان هنگامهی خروج پول از بانک نیست و روزی دیگر هم برای دریافت پول خودت کاری از دست کارمندان برنمیآید و باید با معاون شعبه صحبت کنی.

مراجعات به بانکها در روزهای اخیر نشان از این دارد که از پرداخت نقدینگیهایی که بهعنوان سپردههای بلندمدت نزد آنان به امانت است، خودداری میکنند.

یکی از روشهای کسب سود از داراییهای نقد، سپردهگذاری در بانک است. این روش به علت تضمینی که برای بازگشت اصل سرمایه و سود آن در زمان مقرر وجود دارد همواره مورد توجه افرادی است که قصد سرمایهگذاری در یک فعالیت سودآور را دارند، اما تحمل ریسک بازارهای گوناگون را ندارند و ترجیح میدهند سرمایه خود را در جایی با سود تضمین شده به امانت بگذارند.

از سویی دیگر؛ سپردهگذاری در بانک اثر بهسزایی بر اقتصاد هر کشور دارد. سپردهگذاری در بانک افزونبر ایجاد امنیت مالی برای افراد، بهعنوان یک راهکار برای سرمایهگذاری و تامین منابع مالی برای بانکها نیز شناخته میشود. به ادعای بانکها، آنها با اندوخته شما سرمایهگذاری میکنند و با پرداخت سود شما را در این سرمایهگذاری شریک میکنند.

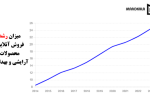

در این میان نکته این است که در سالهای اخیر بانکها شدیدا دچار کمبود نقدینگی شدهاند و به نظر میرسد که این مشکل به این زودیها دست از سر سیستم بانکی برنمیدارد.

سپرده بلندمدت، سپردهگذاری سنتی

بانکها برای جمعآوری سرمایههای مشتریان طرحهای سپردهگذاری مختلفی ارائه میدهند. سپردههای کوتاهمدت به صورت ماهانه به شما درصدی کمی سود میدهند. هماکنون سود سالیانه سپردههای کوتاه مدت در ایران زیر ۱۰ درصد است. همچنین این سپردهها امکان برداشت و واریز وجه را در اختیار شما قرار میدهند.

یکی دیگر از طرحهای سپردهگذاری، سپردههای بلندمدت است. سپردههای بلندمدت به سه دسته کلی با تاریخ سررسید یک ساله، دو ساله و سه ساله تقسیم میشوند که با افزایش مدت سپردهگذاری در بانک سود بیشتری را ارائه میدهد. طبق مصوبات بانک مرکزی در سال ۱۴۰۳ بیشترین سود سپرده بلند مدت با نرخ ۲۳ درصد ارائه میشود که سقف سود پرداختی است، اما گاهی با توافق بانک و مشتری سقف سود پرداختی با توجه به میزان سرمایه میتواند متفاوت و بالاتر باشد.

شرایط برداشت زودتر از موعد از حساب بلند مدت/ نرخ شکست چیست؟

اگر سرمایهتان را زودتر از موعدی که با بانک قرار گذاشتهاید بردارید، بانک درصد مشخصشدهای از پول شما را کسر میکند تا این خروج زودتر از موعد سپرده را جبران کند که در اصطلاحات بانکی به آن نرخ شکست میگویند.

تصور کنید که مبلغی را به عنوان گواهی سپرده یا سپرده بلندمدت در بانک سرمایه گذاری کردهاید. بانک در زمان باز کردن حساب بانکی به شما یک درصدی را به عنوان سود سالانه و درصدی را به عنوان جریمه اعلام میکند. به این معنی که فرد باید به مدت یک سال وجه نقد خود را در بانک سپردهگذاری کند، اما اگر زودتر از موعد حتی یک روز تصمیم به برداشت سرمایه خود داشته باشد نرخ بهره آن با نرخ شکست یا جریمه محاسبه میشود.

شیوههای سرمایهگذاری جایگزین

سپردهگذاری بلندمدت در بانک مزایایی مانند سود ماهانه قطعی، سرمایه گذاری امن و نقدشوندگی بالا دارد، اما معایبی مانند پایین بودن نرخ سود نسبت به تورم، از دست رفتن ارزش پول و بلوکه شدن سرمایه در سپردههای بلندمدت ما را مجاب به انتخابهای دیگری میکند.

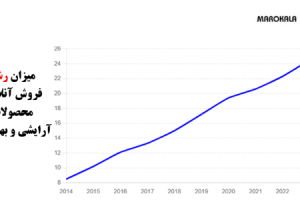

خرید سهام شرکتهای بورسی، سرمایهگذاری در صندوقهای سرمایهگذاری، سرمایهگذاری در نئوبانکها یا حتی سرمایهگذاری در بازارهای دیجیتال (مانند ارزهای دیجیتال) از شیوههای نوین سرمایهگذاری است که مشکلات سپردهگذاری سنتی در بانکها را ندارد.

منبع: اعتماد

- نویسنده: استارتاپ ۳۶۰ startup360